La crescita rallenta e i tassi aumentano: il factoring contro la crisi delle imprese

Le previsioni della BCE segnalano per quest’anno un rallentamento della crescita in uno scenario complicato dall’inflazione e dal ritorno a tassi di interesse positivi. In questo quadro, l’industria del factoring si muove forte dei buoni risultati conseguiti nel 2022 e si conferma uno strumento utile alle imprese sia nella prospettiva della prevenzione della crisi sia in termini di risanamento

Le previsioni di settembre della BCE sullo scenario economico europeo segnalano per quest’anno un rallentamento della crescita (per il PIL +0,7%, inferiore a quanto previsto a giugno), che dovrebbe migliorare, ma solo leggermente, nel prossimo anno e nel 2025 (+1 e 1,5% rispettivamente). Lo scenario è complicato dall’inflazione e dal ritorno a tassi di interesse positivi. Le banche debbono mettere anche in conto, dopo molti anni di liquidità a costo zero, una revisione delle proprie politiche di funding, nella direzione della sostituzione di provvista a basso costo, quale quella effettuata per mezzo delle TLTRO, con strumenti più onerosi e la necessità di emettere nuove passività idonee a rispettare i requisiti previsti dalle norme sulla risoluzione delle crisi.

Come ben rappresentato nell’articolo del nostro già Presidente Rony Hamaui (per gentile concessione di lavoce.info), la politica monetaria potrebbe peraltro essere poco efficiente nell’influenzare le aspettative di inflazione e la stessa inflazione, che dipendono anche dalle politiche fiscali, industriali e della concorrenza.

Nel caso delle banche, fra l’altro, l’aumento dei prezzi potrebbe ostacolare le politiche di contenimento dei costi, che risultano importanti, almeno a giudicare dalle autovalutazioni della sostenibilità dei modelli di business, per accrescere i margini reddituali.

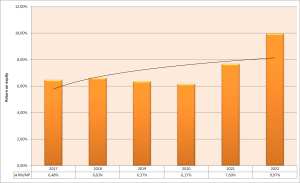

In questo scenario l’industria del factoring si muove forte dei buoni risultati conseguiti nel 2022, riassunti da Pierpaolo Ferrari nell’articolo che presenta le performance degli operatori specializzati nel factoring rilevate dall’Osservatorio OSSFIN della SDA Bocconi school of management, e confermati dai dati presenti nella Relazione annuale della Banca d’Italia. ROE e ROA in aumento, un miglioramento della gestione operativa con una minore incidenza dei costi operativi, una maggiore qualità del portafoglio crediti, che segue un trend pluriennale, costituiscono presupposti importanti per affrontare un futuro denso di incertezze che riguardano anche gli effetti di medio periodo del rialzo dei tassi sulla capacità della clientela di sostenere il servizio dei debiti.

Anche su questo fronte il factoring può essere di grande utilità, come sottolineano Pietro Bartolini e Antonio Zecca nell’articolo che presenta il progetto Assifact-Deloitte sul ruolo del factoring nelle crisi d’impresa, sia nella prospettiva della prevenzione della crisi (“factoring come vaccino contro la crisi d’impresa”) che in termini di risanamento (“factoring come cura della crisi”).

Più in generale, i dati recentemente pubblicati sull’andamento del credito specializzato in Italia, a cura di Assifact, Assilea e Assofin, mostrano il superamento per il 2022 di 400 miliardi di euro (oltre il 21 % del PIL) a disposizione di imprese e famiglie. In particolare, il credito specializzato rivolto alle imprese è cresciuto di oltre il 10% (il credito bancario -0,5%). Tutto ciò in un contesto nel quale, come ha ricordato il Governatore Visco all’ultima assemblea dell’Associazione bancaria italiana, gli intermediari non bancari sottoposti alla supervisione delle autorità italiane, sono soggetti a regole in molti casi più stringenti rispetto a quelle vigenti negli altri paesi europei, e aggiungiamo analoghe a quelle delle banche. Il dibattito sulla parità di condizioni competitive e sullo shadow banking, inteso come la presenza di soggetti e attività non regolamentate, deve quindi essere focalizzato sull’Europa e non certo sul nostro Paese.