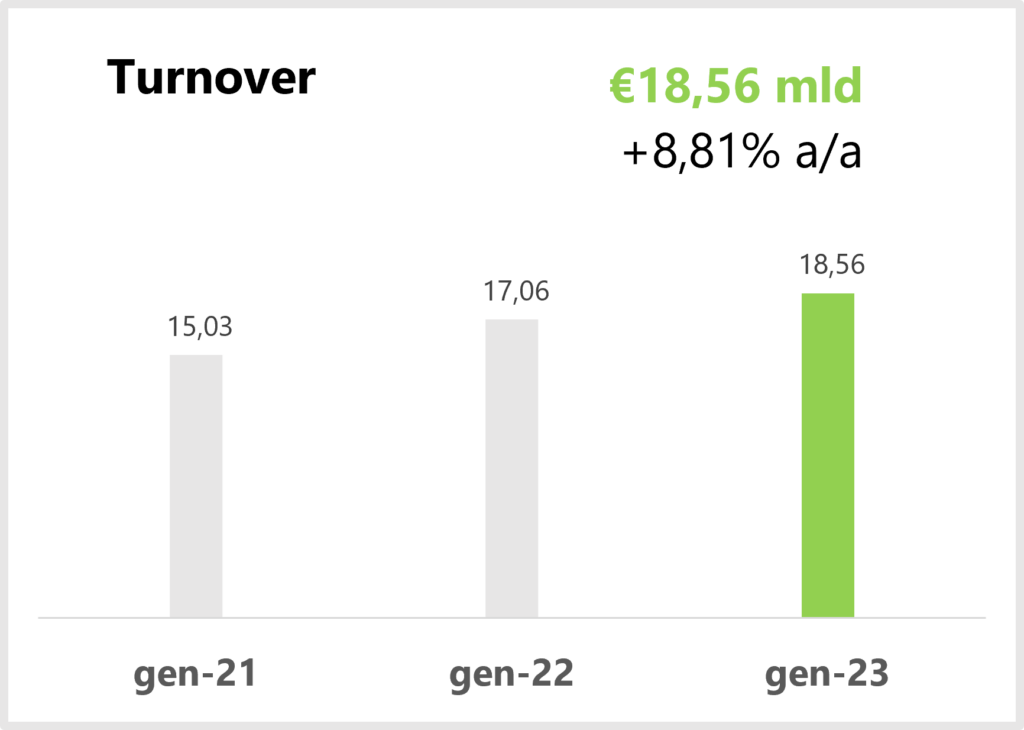

Il mercato del factoring parte con il piede giusto nel 2023

Il mercato del factoring italiano, secondo i dati definitivi, al 31 gennaio 2023 registra una crescita dell’8,81% rispetto allo scorso anno, in termini di turnover, trainata dall’accelerazione delle operazioni riconducibili alla Supply Chain Finance in aumento di circa il 23% rispetto allo stesso periodo del 2022

L’Osservatorio credito commerciale e factoring (Credifact), promosso da Assifact, ha pubblicato i dati definitivi del mercato italiano del factoring al 31 gennaio 2023. Il mercato al termine del primo mese del 2023 ha registrato un turnover cumulativo pari a 18,56 miliardi di euro, in crescita dell’8,81% rispetto all’anno precedente.

Fonte: Statistiche mensili Assifact, Dati del mercato del factoring al 31 gennaio 2023

Fonte: Statistiche mensili Assifact, Dati del mercato del factoring al 31 gennaio 2023

Fonte: Statistiche mensili Assifact, Dati del mercato del factoring al 31 gennaio 2023

Fonte: Statistiche mensili Assifact, Dati del mercato del factoring al 31 gennaio 2023

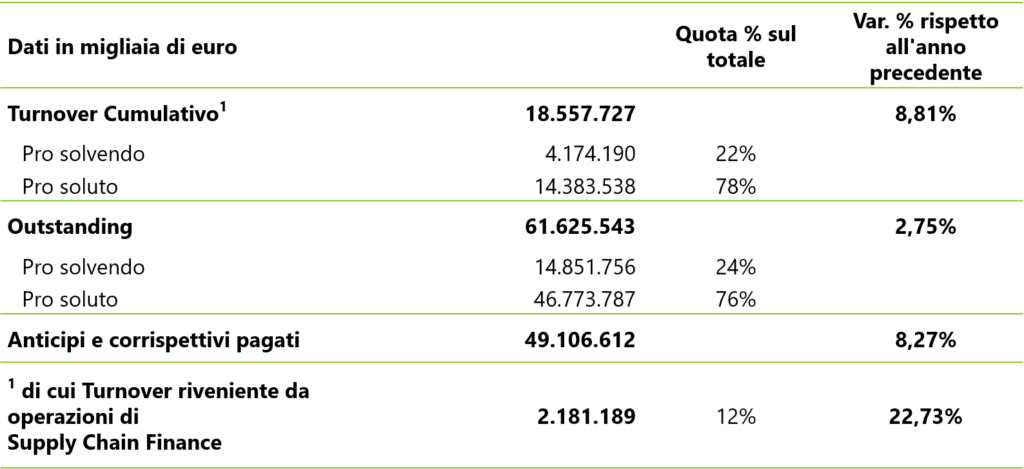

A gennaio 2023 gli anticipi e corrispettivi erogati in essere superano quota 49 miliardi di euro e risultano in netta crescita (+8,27%) rispetto allo stesso periodo dell’anno precedente. Lo stock dei crediti in essere ammonta, nello stesso periodo, a 61,63 miliardi di euro, in aumento del 3% circa rispetto a gennaio 2022.

La quota percentuale di anticipazioni rispetto alle consistenze in essere (outstanding) al 31 gennaio 2023, dopo aver superato l’80% a fine 2022, resta particolarmente alta rispetto ai valori storicamente registrati (79,7%), suggerendo la presenza di una persistente necessità da parte delle imprese italiane di assicurarsi un “cuscinetto” flessibile di liquidità per affrontare lo scenario macroeconomico attuale, con l’ondata inflattiva ancora in corso e il progressivo inasprimento delle politiche monetarie da parte delle banche centrali.

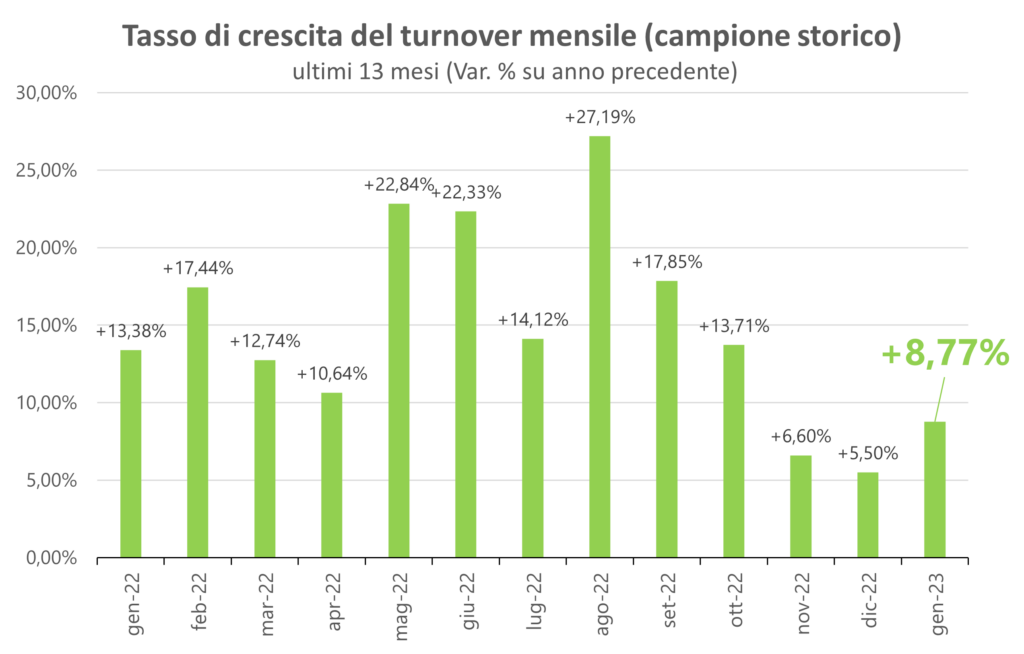

Fonte: elaborazione dati statistiche mensili Assifact. Nel campione storico sono incluse solo le società che hanno trasmesso i dati per tutti gli ultimi 37 mesi e quelle che sono entrate e/o uscite dall’Associazione con determinati requisiti alla data di riferimento.

Fonte: elaborazione dati statistiche mensili Assifact. Nel campione storico sono incluse solo le società che hanno trasmesso i dati per tutti gli ultimi 37 mesi e quelle che sono entrate e/o uscite dall’Associazione con determinati requisiti alla data di riferimento.

Il trend del turnover mensile pone in evidenza una ripresa del tasso di crescita nel primo mese del 2023, dopo la flessione che ha caratterizzato l’ultimo trimestre del 2022.

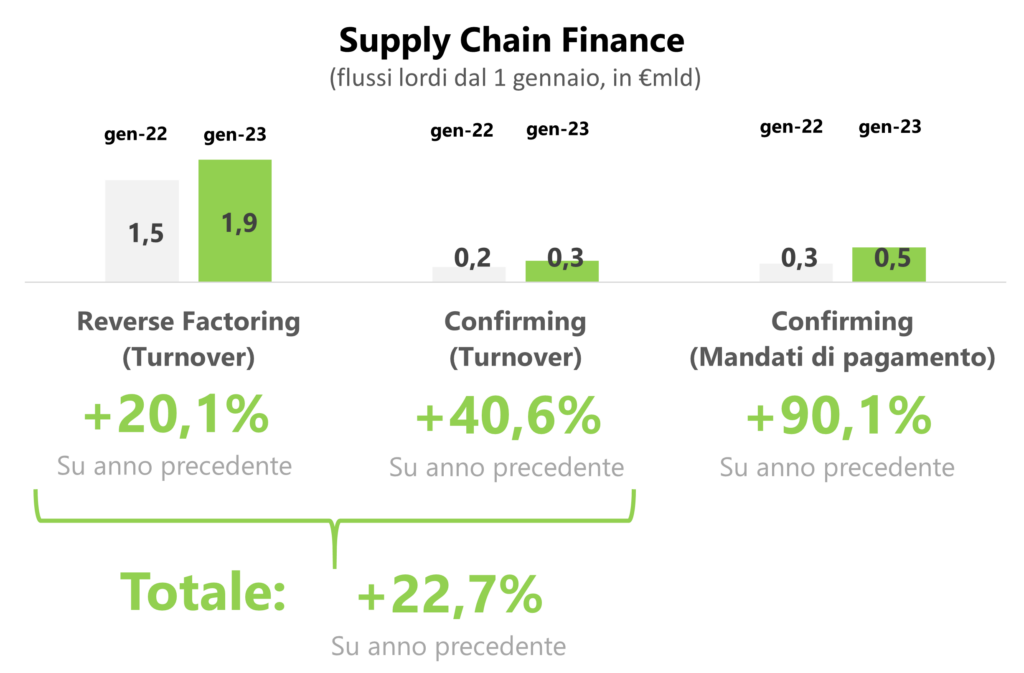

Lo sviluppo delle operazioni riconducibili alla Supply Chain Finance mostra un’accelerazione: al termine di gennaio i volumi di reverse factoring e confirming raggiungono 2,2 miliardi di euro e risultano in netta crescita rispetto al 2022 (+22,7% circa).

Fonte: elaborazione dati statistiche mensili Assifact

Fonte: elaborazione dati statistiche mensili Assifact

Il turnover generato da queste operazioni presenta una penetrazione in aumento nel mercato del factoring rispetto al 2022, attestandosi attorno al 12% circa del turnover complessivo. La maggioranza dei volumi di questa operatività è originata da accordi di reverse factoring, con 1,9 miliardi di euro di turnover, in crescita del 20% rispetto allo stesso periodo del 2022. A fine gennaio i programmi di confirming crescono notevolmente e superano i 500 milioni di euro di emissioni da parte dei buyer di mandati di pagamento al factor (+90% rispetto all’anno precedente), di cui circa 300 milioni sono stati oggetto di cessione ed anticipazione del credito da parte dei fornitori (tasso di crescita registrato di oltre il 40% rispetto gennaio 2022).

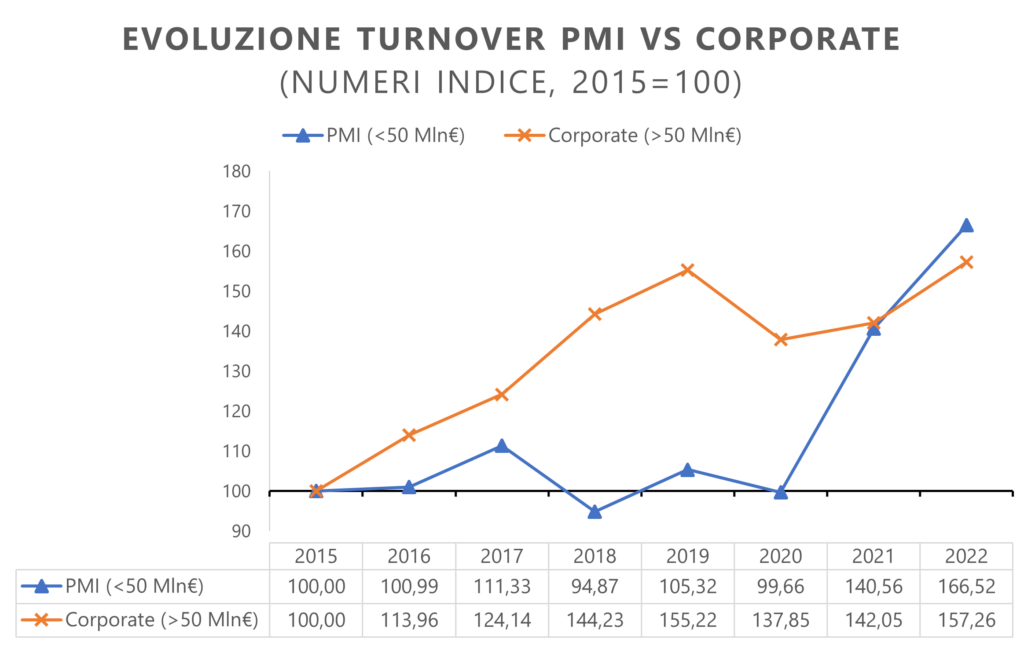

La diffusione sempre maggiore dell’operatività della SCF, che agevola lo smobilizzo dei crediti da parte dei fornitori strategici delle filiere italiane, solitamente di piccole e medie dimensioni, può trovare un riscontro positivo nell’analisi dei dati consolidati dell’anno 2022 dove emerge un trend interessante nella dinamica dell’utilizzo del factoring da parte delle piccole e medie imprese (fatturato inferiore ai 50 milioni di euro) rispetto alle aziende corporate (fatturato superiore ai 50 milioni euro).

Fonte: elaborazione dati statistiche trimestrali Assifact

Fonte: elaborazione dati statistiche trimestrali Assifact

A partire dal 2021 la quota del turnover generata dal comparto delle PMI, dopo cinque anni di sostanziale stagnazione, ha fatto registrare una repentina e decisa crescita poi proseguita nel corso del 2022, superando la performance del turnover apportato dalle imprese corporate.

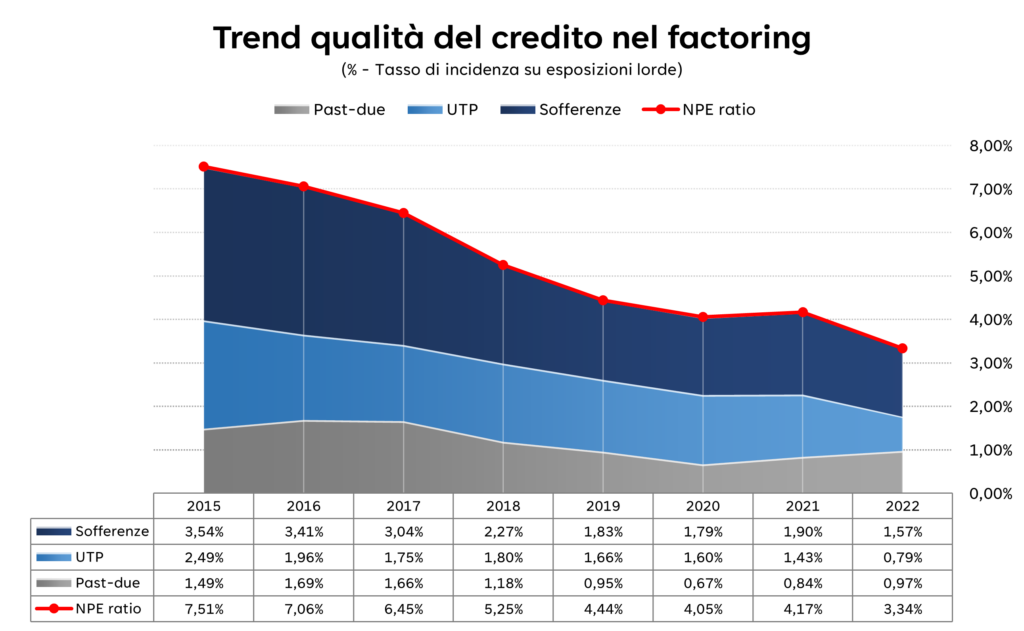

Tale evoluzione osservata non ha inciso sulla bontà del portafoglio crediti delle società di factoring poiché si evidenzia nell’anno 2022 un netto miglioramento della qualità creditizia rispetto alla chiusura del 2021. Le posizioni deteriorate rispetto al totale delle esposizioni lorde sono diminuite dal 4,17% del 2021 al 3,34% al 31 dicembre 2022, sintomo di un’efficace ed efficiente valutazione, concessione e monitoraggio dei crediti commerciali da parte dei factor.

Fonte: elaborazione dati statistiche trimestrali Assifact

Fonte: elaborazione dati statistiche trimestrali Assifact

La classificazione che ha mostrato la variazione positiva più consistente è quella relativa alle inadempienze probabili (UTP), quasi dimezzate nel corso del 2022 rispetto all’anno precedente (da 1,43% a 0,79%), davanti alle sofferenze che presentano una contrazione di 0,33 punti percentuali rispetto al 2021. In controtendenza solo le esposizioni scadute deteriorate (past-due) che sono risultate in progressivo aumento dopo l’introduzione della nuova definizione di default dal 1° gennaio 2021, nonostante si siano mantenute sotto la soglia dell’1% delle esposizioni lorde complessive (0,97% al termine del 2022).

Per ulteriori informazioni e dettagli di mercato si rimanda all’Osservatorio del credito commerciale e factoring, CrediFact. Clicca qui per saperne di più