Il factoring italiano conferma il suo sostegno all’economia e la sua rilevanza a livello internazionale

Nonostante un contesto socio-economico particolarmente complesso, il mercato del factoring è riuscito a mantenere e accrescere, seppur di poco, i volumi di attività record dell’anno precedente, in una situazione di riduzione della domanda di credito da parte dell’imprese e di restrizione delle condizioni di offerta del credito bancario

Si è tenuta il 26 giugno scorso l’Assembla annuale di Assifact che ho l’onore di presiedere dal giugno 2023 e che consta oggi complessivamente di 49 Associati, di cui 32 Associati ordinari e corrispondenti, rappresentati principalmente da banche e intermediari finanziari vigilati operanti nel settore del factoring, e 17 società di servizi e studi professionali con la qualifica di Associati sostenitori.

L’Assemblea annuale rappresenta l’occasione in cui facciamo il punto sull’attività svolta dall’Associazione e sull’andamento del mercato del factoring nell’esercizio appena concluso e, soprattutto, svolgiamo qualche approfondimento su tematiche che possono aiutarci a capire meglio il mercato e a far sì che i prodotti e i servizi offerti dagli operatori del settore siano sempre più attuali, coerenti con le esigenze delle imprese e compresi dalle stesse.

Quest’anno abbiamo, in particolare, trattato i temi della transizione sostenibile e digitale e dell’evoluzione normativa in materia di tempi di pagamento nelle transazioni commerciali che avranno certamente un forte impatto sulle imprese.

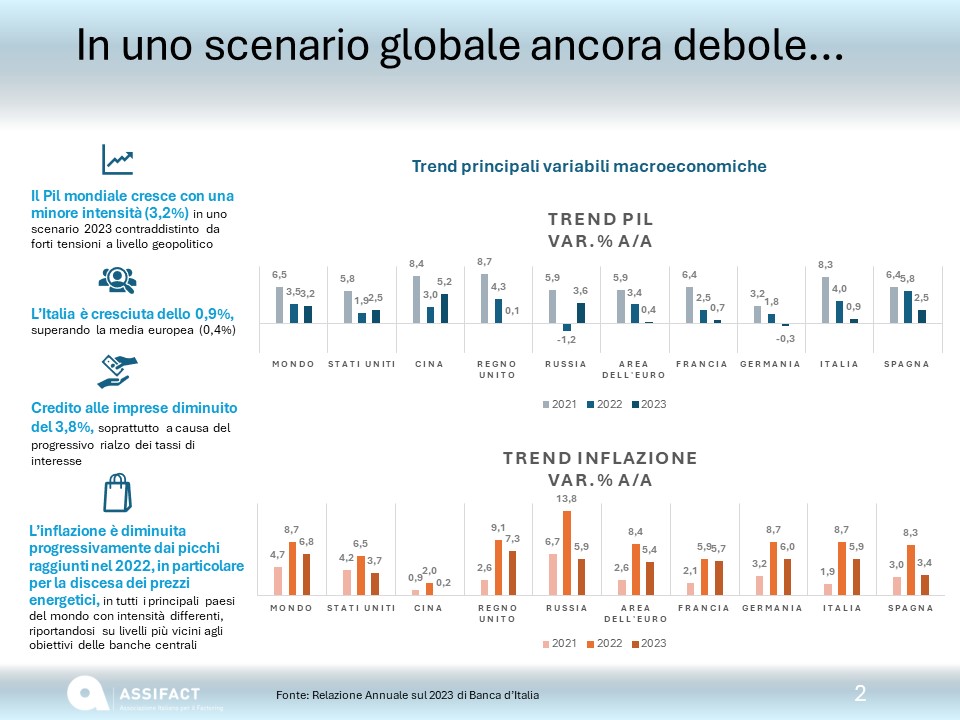

L’anno che si è appena concluso è stato piuttosto complesso: il protrarsi delle tensioni geopolitiche, l’effetto dell’incremento dei tassi e le pressioni sui prezzi hanno condizionato la crescita globale mondiale che nel 2023 ha registrato un rallentamento rispetto al 2022, dal 3,5% al 3,2%. Il PIL dell’area dell’euro è aumentato solo dello 0,4%, dopo un biennio di crescita sostenuta (5,9% nel 2021 e 3,4% del 2022). In Italia il PIL è cresciuto dello 0,9%, in netta decelerazione rispetto al 2022 (4,0%) ma comunque superiore rispetto alla media europea.

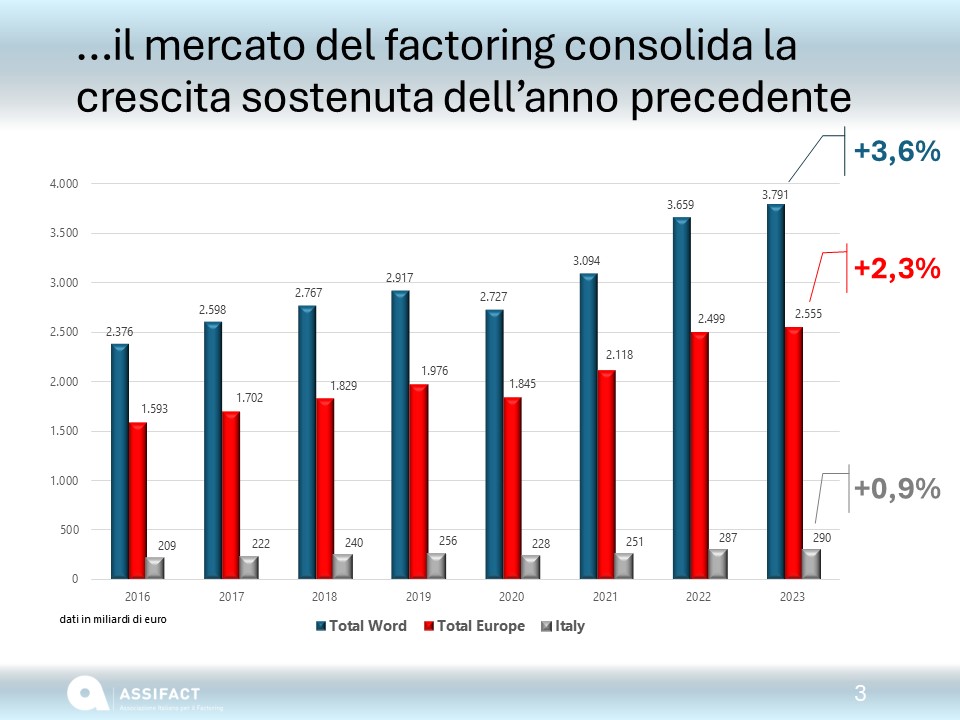

In questo scenario ancora debole, il mercato mondiale del factoring nel 2023 ha consolidato i volumi raggiunti nell’anno precedente (caratterizzato da una crescita sostenuta), raggiungendo un turnover cumulativo annuo pari a 3.791 miliardi di euro con un incremento, seppure condizionato dall’andamento dell’inflazione, del 3,6% rispetto al 2022. Per tutti i principali paesi europei si registrano, in linea generale, andamenti con tassi di crescita positivi. Complessivamente il mercato europeo registra una crescita del 2,3% con un turnover di oltre 2.550 miliardi di euro.

Guardando al mercato italiano, che ha visto il credito bancario erogato alle imprese scendere del 3,8% anno su anno, il factoring ha sostanzialmente mantenuto il livello di volumi di turnover dell’anno precedente, registrando a fine 2023 un turnover di circa 290 miliardi di euro (+0,87%), e lo stock degli anticipi e corrispettivi pagati è aumentato dello 0,03%. Con questi numeri, il mercato italiano rappresenta una quota significativa del mercato mondiale ed europeo, pari rispettivamente all’8% e al 12%.

Il factoring acquisisce sempre più il ruolo di partner strategico per le imprese, in grado di fornire sollievo alle pressioni di contesto e assicurare una fonte di liquidità versatile e allineata allo sviluppo del fatturato, particolarmente in una situazione complessa come quello attuale.

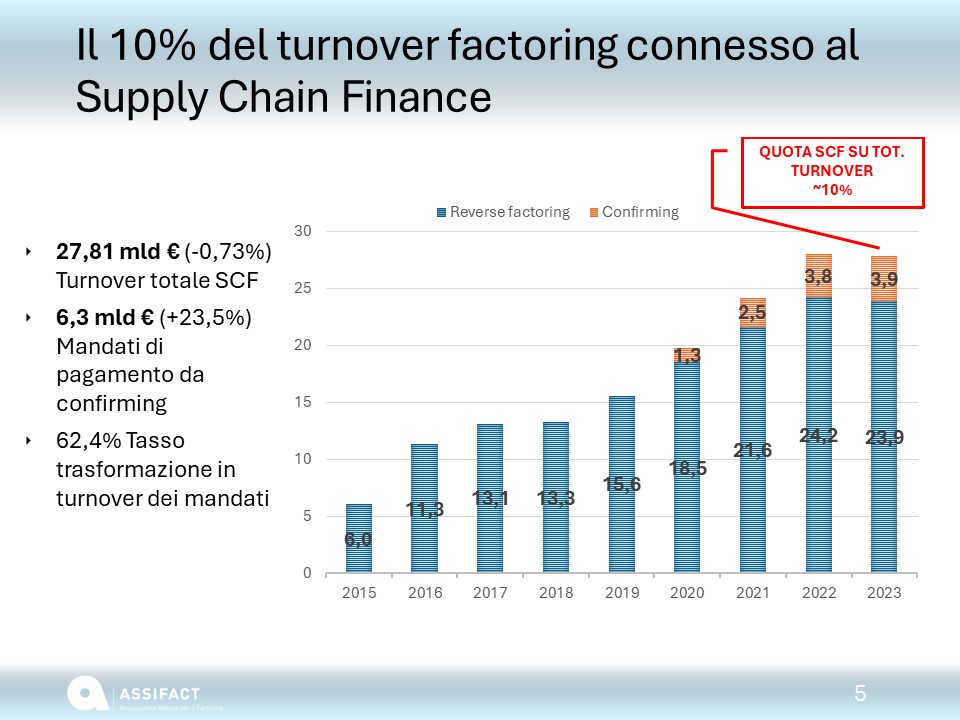

Le operazioni di reverse factoring e confirming nell’ambito della Supply Chain Finance rappresentano, alla chiusura del 2023, il 10% circa del totale del mercato italiano del factoring, con un turnover complessivo di 27,8 miliardi di euro, in lieve flessione dello 0,73% rispetto al 2022.

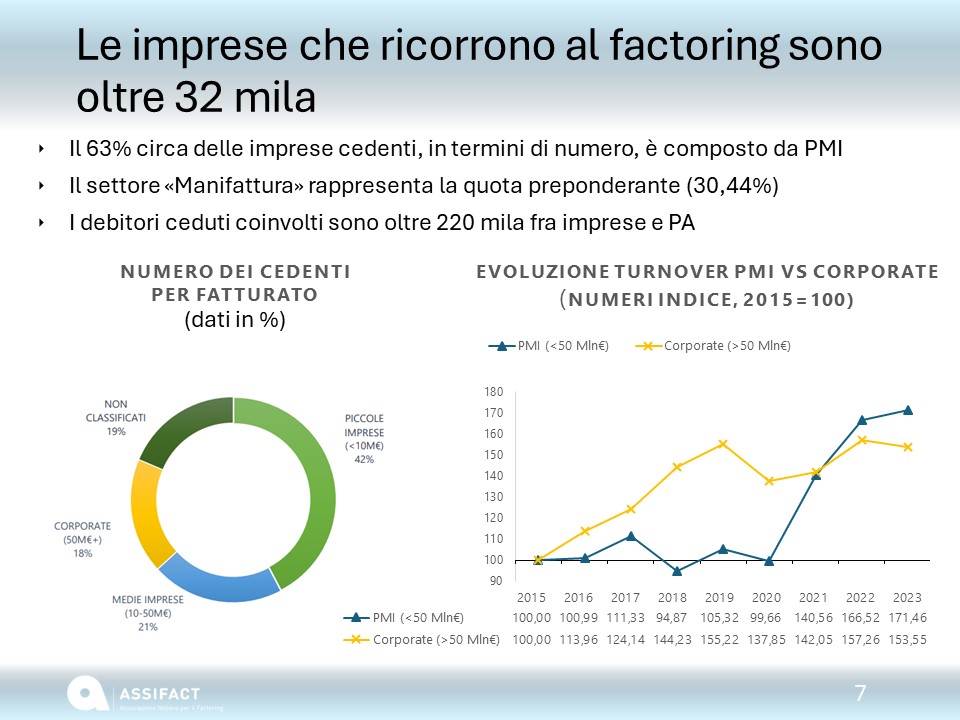

Pur essendo nato come strumento di interesse principale per le grandi imprese, il factoring è ora diventato un importante supporto per le PMI, grazie agli ingenti sforzi del settore in termini di dematerializzazione, digitalizzazione e standardizzazione dei processi che hanno consentito l’accesso al prodotto anche alle imprese di minori dimensioni.

Le imprese cedenti attive al 31 dicembre 2023 che hanno fatto ricorso al factoring per la gestione del proprio capitale circolante sono risultate oltre 32 mila, di cui il 63%, in termini di numero di imprese, è rappresentato da PMI.

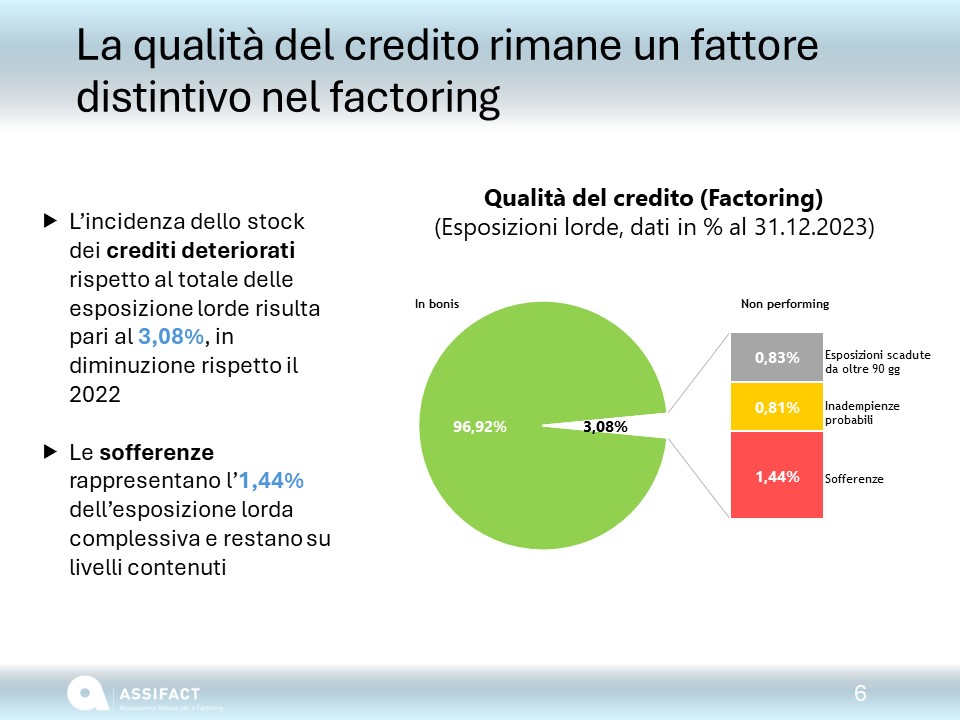

Il factoring si caratterizza per un livello di rischiosità molto contenuto grazie al fatto di essere un prodotto a breve termine, sempre più utilizzato dalle PMI e con modalità di valutazione del rischio che tengono conto del merito creditizio di entrambe le controparti della transazione commerciale e del credito sottostante. Per questo la qualità del credito rimane un fattore distintivo dell’attività di factoring e si mantiene eccellente: le esposizioni lorde deteriorate al 31 dicembre 2023 risultano pari al 3,08% rispetto al totale delle esposizioni, in diminuzione rispetto alla fine del 2022. L’incidenza delle sofferenze, pari all’1,44% sul totale delle esposizioni per factoring, risulta in decremento rispetto all’anno precedente e si colloca su livelli tra i più contenuti degli ultimi anni.

Il divario fra esposizioni deteriorate e sofferenze evidenzia la peculiarità del factoring che, avendo come sottostante crediti commerciali, registra una certa incidenza di esposizioni scadute da oltre 90 giorni che tuttavia non si traducono in deterioramento reale. Si tratta quindi di “scaduti tecnici” a fronte di un bassissimo livello di rischio dell’operazione.

L’avvio del 2024 ha fatto registrare andamenti positivi con un tasso di crescita al termine del primo trimestre del 2,25% in termini di turnover, mentre gli anticipi e corrispettivi erogati risultano in flessione del 2,15% rispetto allo stesso periodo dell’anno precedente, con un’intensità inferiore rispetto al credito alle imprese nel suo complesso. I dati preliminari di maggio confermano il trend positivo al +2,46% con un turnover pari a circa 113 miliardi di euro. Le previsioni del Rapporto Forefact per il 2024 indicano un tasso medio di crescita atteso pari al 3,58% rispetto al 2023, con un’accelerazione quindi nella seconda metà dell’anno.

L’andamento del mercato del factoring degli ultimi anni e gli effetti positivi sugli equilibri finanziari delle imprese evidenziano il concreto sostegno fornito dagli Associati alla crescita dell’economia e sollecitano ancora maggiori sforzi per ottenere un quadro normativo che ne valorizzi le potenzialità e per continuare a sviluppare il sistema delle relazioni con le imprese e favorire l’utilizzo del factoring nella gestione ottimale del capitale circolante. Perché questi sforzi possano tradursi in un concreto supporto alle imprese, è necessario che il quadro regolamentare sia coerente con le caratteristiche e il basso livello di rischiosità del prodotto, che sia assicurato il level playing field a livello europeo in relazione all’applicazione delle regole di vigilanza prudenziale e che siano rimossi gli ostacoli e gli appesantimenti burocratici che riducono per le imprese la possibilità di accesso a questo strumento di supporto del capitale circolante.

È importante ricordarlo in questo momento di forte cambiamento normativo che vede in discussione o in fase di evoluzione e prima applicazione il regolamento europeo sul Late Payment, il codice della crisi d’impresa, il Codice Appalti e il pacchetto di riforme connesso al PNRR e la infrastruttura normativa collegata alla sostenibilità.

E naturalmente non possiamo dimenticare le sfide tecnologiche che per il settore sono sempre molto importanti perché innovazione tecnologica e digitalizzazione consentono di abbassare i costi e aumentare l’accessibilità, rendendo il factoring sempre più attrattivo a una platea sempre più ampia di clienti.

L’attività associativa si è svolta con il consueto elevato impegno e intensità nel corso di tutto l’esercizio e si è concentrata su alcuni obiettivi strategici prioritari:

- l’analisi delle problematiche riguardanti il factoring (con una serie di approfondimenti specifici e collaborazioni esterne con importanti società di consulenza e provider di settore);

- la rappresentanza degli interessi del comparto nei confronti del sistema economico e finanziario, degli organismi di regolamentazione e delle autorità di vigilanza e in generale dei pubblici poteri (con il monitoraggio dei principali cambiamenti normativi e di mercato, l’analisi delle conseguenti implicazioni per il settore del factoring e il confronto con le istituzioni esterne protagoniste o coinvolte nei citati cambiamenti);

- il supporto ai propri Associati attraverso un’attività di studio, informazione, assistenza tecnica e formazione ad hoc;

- la diffusione della conoscenza e della comprensione del prodotto e del settore del factoring presso i clienti attuali o potenziali.

L’analisi delle problematiche riguardanti il factoring è stata sviluppata soprattutto nell’ambito dei nostri Osservatori (CrediFact, Giurisprudenza in materia di factoring, Fintech&Factoring e partner dell’Osservatorio Supply Chain Finance del PoliMi), che rappresentano il punto di riferimento privilegiato per tutti i soggetti interessati all’analisi del credito commerciale e del factoring, e tramite collaborazioni esterne per l’approfondimento di tematiche specifiche. Di grande interesse quest’anno le collaborazioni in materia di sostenibilità e di crisi d’impresa e factoring come strumento per il rilancio delle imprese in crisi.

Il primo obiettivo strategico ha incluso anche le attività finalizzate a valorizzare il ruolo del factoring nell’implementazione del Piano Nazionale di Ripresa e Resilienza (PNRR), monitorando l’evoluzione normativa e proponendo modifiche, ove necessario.

Voglio anche ricordare l’iniziativa “Safe Trade”, che si inserisce nel solco del progetto “FactDesk” da tempo avviato in sede associativa e portata avanti con CBI S.c.p.a. Società Benefit. Si tratta di un’iniziativa finalizzata allo sviluppo di una piattaforma di sistema che possa automatizzare controlli formali e ridurre i rischi di frode nella cessione di fatture elettroniche e rappresenta un’innovazione unica nel panorama internazionale, ormai prossima alla messa in produzione.

Un’attenzione particolare è stata dedicata anche al percorso di sostenibilità del settore, in relazione sia al prodotto e allo stato di avanzamento nell’implementazione dei vari profili ESG da parte degli operatori del settore che alle politiche connesse alle diversità e inclusione.

L’Associazione rappresenta nel 2023, in termini di personale occupato nel settore in Italia, circa 2.360 dipendenti con una ripartizione fra donne e uomini complessivamente equa (50%) e con una percentuale di dirigenti donna sostanzialmente stabile e pari a circa il 20%. Anche a livello di Organi associativi, Il Consiglio e il Comitato esecutivo sono composti rispettivamente da 22 e 10 rappresentanti apicali degli Associati, con una componente femminile pari al 14%, nel primo e al 30%, nel secondo.

I temi connessi allo sviluppo e alla finanza sostenibile, dal monitoraggio delle normative al contributo alla formulazione di regole coerenti con il business, dalla definizione di linee guida per l’integrazione nei processi dei fattori ESG alla valorizzazione del ruolo che può svolgere il factoring nel processo di transizione, rappresentano anche per i prossimi esercizi uno dei fronti di maggiore impatto e necessità di intervento.

Per quanto riguarda l’attività di rappresentanza degli interessi del comparto, per l’Associazione gli obiettivi che assorbono l’impegno maggiore restano quelli connessi alla rimozione degli ostacoli per la formazione di un appropriato level playing field.

Va evidenziato lo sforzo intenso nel corso di tutto il 2023, anche in collaborazione con la EU Federation, per seguire alcuni temi fondamentali per il settore e, in particolare, il già citato Late Payment Regulation, che impone termini di pagamento stringenti e inderogabili anche nelle transazioni fra imprese, e l’adozione e applicazione della regolamentazione di vigilanza prudenziale, con specifico riferimento alla definizione di default EBA

Il settore del factoring è pronto a cogliere la sfida, fornendo alle imprese le risorse finanziarie per provvedere all’accorciamento dei tempi di pagamento effettivi senza impattare eccessivamente la propria struttura finanziaria. È fondamentale che la revisione della Definition of Default nel factoring, contenuta nell’ultimo mandato EBA, tenga conto delle peculiarità del settore e si raccordi con la Late Payment Regulation, per evitare il rischio di una contrazione dell’offerta di credito sul circolante, soprattutto per le piccole e medie imprese.

Grazie agli approfondimenti svolti internamente e tramite le collaborazioni, l’Associazione produce numerosi contenuti di grande qualità che consentono di svolgere, fra le attività di supporto agli Associati, una proposta formativa particolarmente efficace e di portare avanti l’obiettivo di diffusione della conoscenza e della comprensione del prodotto e del settore del factoring presso i clienti attuali o potenziali.

Copre un ruolo importante la proposta formativa associativa che ha l’obiettivo di sviluppare e aggiornare le conoscenze e le competenze tecnico specialistiche del capitale umano del settore del factoring, in un contesto continuamente mutevole e caratterizzato da un quadro regolamentare e di mercato sempre più complesso. Oltre alle iniziative su commessa, nell’esercizio appena chiuso sono state organizzate 16 iniziative formative interaziendali, per un totale di quasi 90 ore di formazione erogata, che hanno coinvolto oltre 234 partecipanti, con un elevato livello di soddisfazione complessiva dei corsi espresso dai partecipanti.

Con riferimento alla diffusione della conoscenza del prodotto, vale la pena richiamare l’importante lavoro di approfondimento “Il Factoring come strumento per il rilancio delle imprese in crisi”, realizzato in collaborazione con Deloitte, che ha evidenziato come il factoring possa rappresentare una soluzione particolarmente efficace per sostenere il rilancio delle aziende in distress finanziario e, per prevenire un ulteriore deterioramento della condizione finanziaria delle imprese in situazioni di pre-crisi. Il factoring facilita infatti l’accesso a nuova liquidità per le aziende in tensione finanziaria, in quanto consente il trasferimento del rischio di credito dall’impresa in crisi ai relativi clienti in bonis, riducendo di conseguenza il rischio dell’operazione e garantendo condizioni economiche più vantaggiose rispetto ad altre fonti di finanziamento.

L’attività associativa e gli approfondimenti sono stati portati avanti con il contributo indispensabile delle sette Commissioni Tecniche e degli attuali ventiquattro Gruppi di lavoro, costituiti per l’esame tecnico di specifiche tematiche. Nel corso dell’esercizio le Commissioni Tecniche e i Gruppi di lavoro, con il coinvolgimento di oltre 300 persone, hanno effettuato 41 riunioni, coinvolgendo complessivamente oltre trecento persone.

In conclusione,

- per l’esercizio 2024/2025 il mercato esprime attese positive di crescita e dunque il factoring continuerà a garantire il proprio supporto alle imprese per la gestione del capitale circolante.

- E’ un momento importante e complesso dal punto di vista normativo. E’ pertanto necessario ulteriore impegno per presidiare con attenzione i cambiamenti normativi, in particolare con riguardo alla sostenibilità ma anche LPR e DOD, per evitare o rimuovere gli ostacoli alla possibilità degli operatori del settore di sostenere le imprese e le catene di fornitura.

- Infine, sono molte le iniziative in cantiere a livello associativo per contribuire a divulgare la conoscenza e l’importanza degli strumenti di ottimizzazione del capitale circolante e del ricorso al factoring. Gli operatori saranno pronti a cogliere le sfide e confermare la propria vicinanza al mondo delle imprese.

L’attività dell’Associazione non sarebbe possibile senza il contributo dato da tanti rappresentanti degli associati all’interno delle Commissioni e dei Gruppi di Lavoro e senza la dedizione dei collaboratori di Assifact e del Segretario Generale, a cui va il nostro ringraziamento.

Per leggere la relazione completa

https://www.assifact.it/wp-content/uploads/2024/06/Relazione-Annuale-2023-2024.pdf

Per rivedere l’evento

https://www.youtube.com/watch?v=2Pw0qquKrKA&t=29s