Il factoring continua a crescere e sostiene i finanziamenti alle imprese

Nonostante il rallentamento della crescita a livello mondo nel 2022, e nonostante lo scenario di forte incertezza economica e politica, il trend del mercato mondiale del factoring è stato oltremodo soddisfacente, con incrementi a doppia cifra per i principali Paesi europei

Nel 2022 il PIL mondiale ha registrato un incremento del 3,4%, quasi dimezzato rispetto al 2021 a causa del conflitto russo-ucraino che ha condizionato pesantemente la crescita economica, aumentato esponenzialmente l’inflazione – partendo dall’impennata dei prezzi energetici – e ridotto gli scambi commerciali mondiali. Il forte rallentamento ha toccato in modo particolare gli Stati Uniti e la Cina.

Lo scenario di forte incertezza economica e politica ha influenzato anche l’area Euro il cui PIL ha segnato 2 punti in meno rispetto all’anno precedente, collocandosi al 3.5%.

Per quanto riguarda l’Italia, il PIL è cresciuto del 3,7%, in notevole riduzione sul 2021 che aveva raggiunto il 7% grazie alla forte ripresa post covid, comunque superiore alla media europea. Nel primo trimestre 2023 il PIL ha risentito del peso dell’inflazione e per l’intero anno 2023 è attesa una crescita dell’1,2%, in rallentamento rispetto al 2022 ma migliore della media europea.

In questo difficile contesto, i prestiti bancari erogati alle imprese nel 2022 si sono ridotti, seppure in misura contenuta (-0,5%), a causa del progressivo inasprimento dei criteri dell’offerta e della politica monetaria adottata dalla BCE per raffreddare l’inflazione. Sono invece cresciuti a ritmo sostenuto i finanziamenti da parte di società finanziarie, spinti soprattutto dal forte aumento delle anticipazioni concesse dal comparto del factoring.

Preme infatti evidenziare che nel 2022, l’incidenza dello stock degli anticipi e corrispettivi erogati da attività di factoring rispetto al totale finanziamenti a breve termine ha raggiunto il 39% dal 35% del 2021 ma nel 2013 era il 14%, a dimostrazione della sempre maggiore importanza del factoring nella gestione del capitale circolante delle imprese.

Il trend del mercato mondiale del factoring è stato oltremodo soddisfacente con un incremento del 18,3% rispetto al 2021, superiore ai livelli mai raggiunti in precedenza: il turnover cumulativo annuo si è portato a 3.659 miliardi di euro. Tutti i principali paesi europei hanno registrato incrementi a doppia cifra: la Francia resta leader del mercato con un aumento del 15% ma Germania, Spagna, Belgio, Olanda e Polonia hanno consuntivato aumenti superiori al 20%. Il mercato europeo del factoring continua a detenere la quota maggiore del mercato mondiale (68,3%) con un volume di 2.499 miliardi di euro, cresciuto del 18% rispetto al 2021.

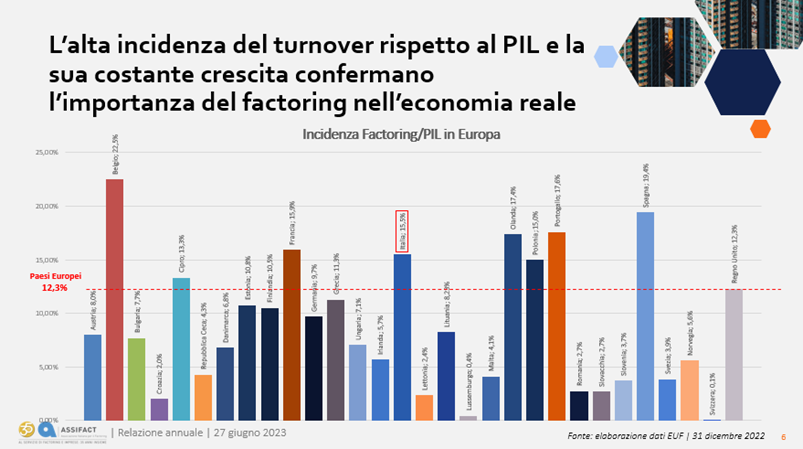

L’alto grado di penetrazione del factoring rispetto al PIL e la sua costante crescita confermano l’importanza del factoring nell’economia reale dell’Europa: nel 2022 è stato del 12,3% ma a livello nazionale il rapporto fra turnover e PIL ha superato il 15%.

Con i suoi 287 miliardi di euro di turnover annuale e una crescita del 14,61%, il mercato italiano detiene nel 2022 una quota dell’8% del mercato mondiale e del 12% del mercato europeo. La crescita del volume dei crediti acquistati nell’anno è stata accompagnata dall’aumento degli anticipi e corrispettivi pagati, cresciuti del 10% rispetto all’anno precedente. L’operatività pro soluto è quella preferita dalla clientela rappresentando quasi l’80% del turnover totale, includendo gli acquisti a titolo definitivo. Le operazioni riconducibili alla Supply Chain Finance (reverse factoring e confirming) rappresentano il 10% circa del totale, consolidando la costante crescita in atto da alcuni anni e mantenendo tassi di sviluppo elevati, favoriti dal crescente interesse per l’adozione degli strumenti tecnologici abilitanti. Il turnover complessivo generato dalla SCF è stato di 28 miliardi di euro, con una crescita di circa il 16% rispetto al 2021. L’alto contenuto di digitalizzazione delle soluzioni offerte dal factoring rappresenta un chiaro fattore di successo.

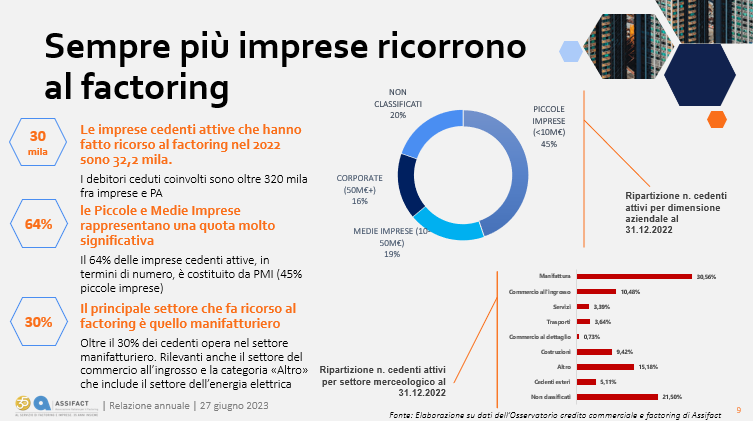

I clienti attivi che hanno fatto ricorso alla cessione del credito nel 2022 erano 32,2 mila ed il 64% è costituito da PMI.

Resta elevata la qualità del credito: al 31 dicembre 2022 le esposizioni deteriorate lorde risultano pari al 3,34% rispetto al totale delle esposizioni lorde (al netto delle rettifiche le esposizioni deteriorate sono pari al 2,51%), in diminuzione rispetto alla fine del 2021, e l’incidenza delle sofferenze lorde è pari all’1,57% sul totale delle esposizioni per factoring, in decremento rispetto all’anno precedente e tra i livelli più contenuti degli ultimi anni.

Nonostante le tensioni geopolitiche a livello globale, il consolidamento dell’alto tasso di inflazione, il proseguimento di politiche monetarie restrittive da parte delle banche centrali e un rallentamento dell’attività economica, nel primo trimestre del 2023 il mercato ha proseguito il trend positivo con un tasso di crescita del 5,27% del turnover e del 4,23% degli anticipi e corrispettivi erogati rispetto allo stesso periodo dell’anno precedente.

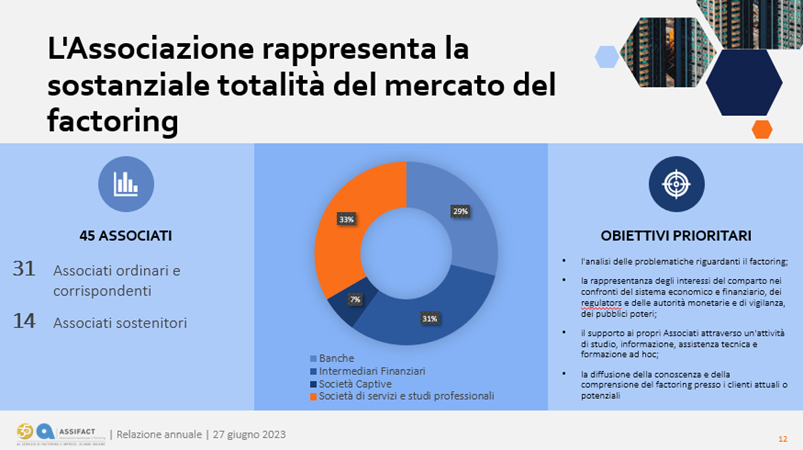

Assifact consta oggi complessivamente di 45 Associati, di cui 31 Associati ordinari e corrispondenti, e di 14 Associati sostenitori.

L’attività associativa si è svolta con il consueto elevato impegno e intensità nel corso di tutto l’esercizio e si è concentrata su alcuni obiettivi strategici prioritari: l’analisi di talune tematiche cruciali per il factoring (con una serie di approfondimenti specifici e collaborazioni esterne con importanti società di consulenza e provider di settore); la rappresentanza degli interessi del comparto nei confronti del sistema economico e finanziario, dei regulators e delle autorità di vigilanza e in generale dei pubblici poteri (con il monitoraggio dei principali cambiamenti normativi e di mercato, l’analisi delle conseguenti implicazioni per il settore del factoring e il confronto con le istituzioni esterne protagoniste o coinvolte nei citati cambiamenti); il supporto ai propri Associati attraverso un’attività di studio, informazione, assistenza tecnica e formazione ad hoc; la diffusione della conoscenza e della comprensione del prodotto e del settore del factoring presso i clienti attuali o potenziali.

In particolare, nel corso dell’esercizio è stata completata la realizzazione dell’“Indagine sulla domanda di factoring e invoice fintech”, i cui risultati sono stati presentati nel corso di un evento organizzato alla fine di marzo. L’obiettivo dell’indagine era raccogliere il punto di vista delle imprese sulle principali criticità connesse alla gestione del capitale circolante, sui motivi e sulle modalità di ricorso al factoring, sui benefici percepiti del ricorso al factoring, sui profili connessi all’innovazione digitale anche nella prospettiva dei nuovi modelli di business e sui rapporti con la Pubblica Amministrazione.

Ne è emerso un sostanziale allineamento fra i bisogni e le attese della domanda e i servizi dell’offerta di factoring e un elevato grado di soddisfazione nell’utilizzo del factoring, maggiore rispetto agli strumenti concorrenti. Nel giudizio delle imprese un peso rilevante è stato attribuito all’impegno profuso dal settore del factoring nel digitalizzare e automatizzare le interfacce con i clienti, i cui risultati sono stati particolarmente apprezzati.

Il factoring acquisisce sempre più il ruolo di partner strategico per le imprese, in grado di fornire sollievo alle pressioni di contesto e assicurare una fonte di liquidità versatile e allineata allo sviluppo del fatturato, strumento particolarmente adatto ad affrontare le sfide poste dall’inflazione.

Le caratteristiche del factoring lo rendono anche un importante “volano” per la concreta attuazione del PNRR, incentrato sulla realizzazione di opere e infrastrutture. Il factoring consente infatti al fornitore di ottenere liquidità e riequilibrare i propri flussi di cassa in entrata e in uscita, senza intervenire sulla politica di credito commerciale e sulle tempistiche di pagamento riconosciute all’acquirente e, con la cessione pro soluto, senza appesantire il proprio livello di indebitamento.

Per favorire questo circolo virtuoso, è importante che il quadro regolamentare possa facilitare le imprese nel ricorso al factoring, rimuovendo i molteplici vincoli burocratici oggi presenti soprattutto nella cessione dei crediti vantati verso la PA.

In generale, per l’Associazione gli obiettivi che assorbono l’impegno maggiore restano la rimozione degli ostacoli alla formazione di un appropriato level playing field. Soprattutto in relazione alle tematiche di rilievo connesse all’adozione e applicazione della regolamentazione di vigilanza prudenziale, la partecipazione di Assifact all’EU Federation for the Factoring and Commercial Finance Industry, che si relaziona direttamente con BCE, EBA e altri organismi sovranazionali, è proseguita con grande intensità nel corso di tutto l’esercizio, grazie anche alla presidenza EUF in capo al Presidente della Vostra Associazione.

I temi connessi allo sviluppo e alla finanza sostenibile, dal monitoraggio delle normative al contributo alla formulazione di regole coerenti con il business, dalla definizione di linee guida per l’integrazione nei processi dei fattori ESG alla valorizzazione del ruolo che può svolgere il factoring nel processo di transizione, rappresentano per i prossimi esercizi uno dei fronti di maggiore impatto e necessità di intervento.

L’andamento del mercato del factoring degli ultimi anni e gli effetti positivi sugli equilibri finanziari delle imprese evidenziano il concreto sostegno fornito alla crescita dell’economia reale e sollecitano ancora maggiori sforzi per perseguire un quadro normativo che ne valorizzi le potenzialità e per continuare a sviluppare il sistema delle relazioni con le imprese e favorire l’utilizzo del factoring nella gestione ottimale del capitale circolante.

Per leggere la relazione completa

https://www.assifact.it/assemblea-annuale-assifact-27-giugno-2023/