Conflitto Russia-Ucraina: riflessi sull’industria del factoring

Gli operatori del settore si aspettano un impatto contenuto sul business dal conflitto russo-ucraino e dalle conseguenti sanzioni economiche. Destano maggiore preoccupazione gli impatti sistemici connessi alle possibili conseguenze dell’inflazione e le problematiche legate alla supply chain

Il 24 febbraio 2022 la Russia, dopo aver formalmente riconosciuto le repubbliche separatiste di Donetsk e Luhansk (21 febbraio 2022), ha avviato l’invasione militare dell’Ucraina, dando seguito all’escalation delle tensioni che si erano accumulate nei giorni precedenti. I cd. Paesi Occidentali hanno reagito attivando significative sanzioni finanziarie sin dal 23 febbraio e successivamente, all’inizio dell’invasione, hanno ulteriormente inasprito le sanzioni commerciali e finanziarie. L’imponente mole di sanzioni è tuttora oggetto di continua revisione e integrazione in funzione dell’evoluzione del conflitto. Le misure restrittive riguardano in particolare i seguenti settori: difesa, energia, aviazione e finanza, nonché le esportazioni di beni e tecnologie connesse a tali settori. Fra le sanzioni in ambito finanziario, vi è il divieto di svolgere operazioni con la Banca centrale di Russia. A partire dal 1° marzo 2022 alcune banche russe sono state escluse dal sistema internazionale SWIFT.

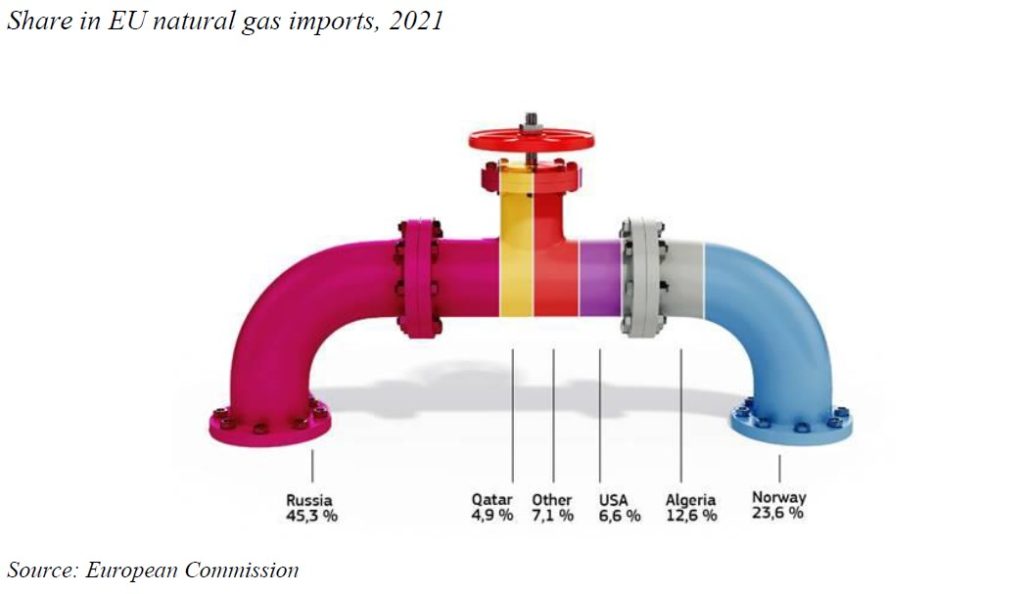

La forte dipendenza europea nei confronti della Russia per la fornitura di gas naturale (oltre il 45%) ha indotto la Commissione Europea e diversi Stati membri a studiare in queste settimane nuovi piani alternativi per diversificare l’approvvigionamento energetico e ridurre gradualmente la domanda verso la Russia.

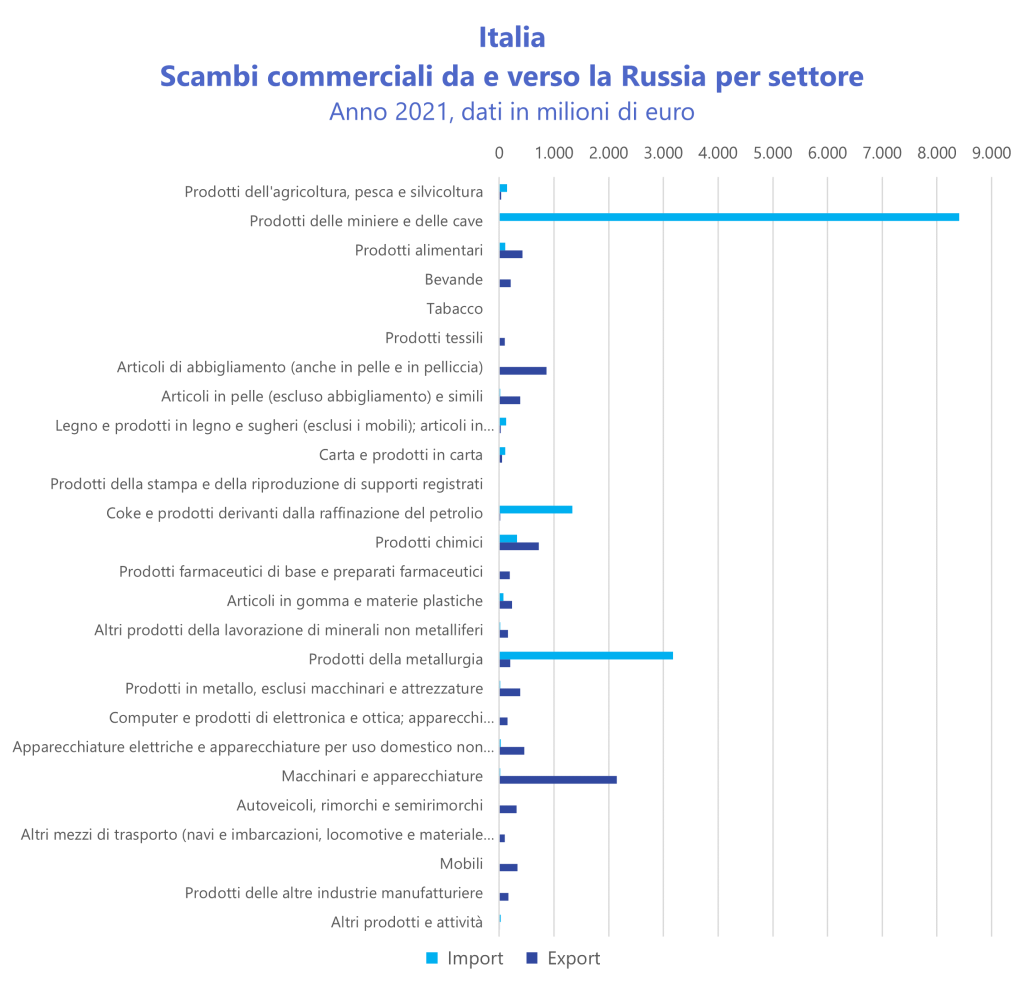

In relazione al volume di scambi commerciali Italia-Russia gli ultimi dati disponibili mostrano rapporti internazionali con il paese sovietico pari a circa 7,7 miliardi di euro in termini di export e a circa 14 miliardi di euro in termini di import (nell’intero anno 2021). Il grafico sottostante mostra l’import e l’export dell’Italia nei confronti della Russia.

Fonte: infoMercatiEsteri – Osservatorio Economico - Governo Italiano

Fonte: infoMercatiEsteri – Osservatorio Economico - Governo Italiano

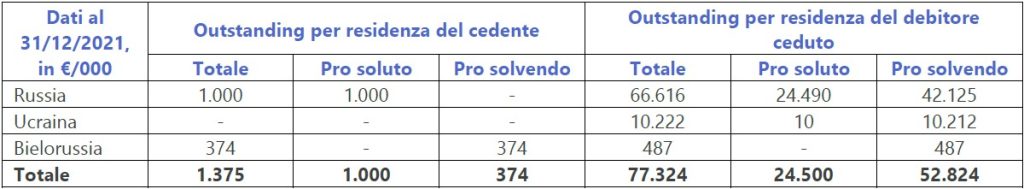

Il settore del factoring presenta un’esposizione contenuta verso clienti o debitori residenti nei Paesi in conflitto. La tabella seguente mostra i crediti in essere acquistati da cedenti ovvero verso debitori ceduti residenti nei Paesi coinvolti nel conflitto. In linea generale, l’impatto diretto in termini di maggiore rischiosità dei crediti già in portafoglio, sulla base dei dati forniti dagli Associati, è stimabile a circa 77 milioni di euro a fine 2021. Tali crediti, stando ai feedback ricevuti dagli Associati stessi, risultano peraltro in larga parte incassati al momento in cui si scrive.

Fonte: elaborazione dalle Segnalazioni di Vigilanza a Banca d’Italia al 31.12.2021

Fonte: elaborazione dalle Segnalazioni di Vigilanza a Banca d’Italia al 31.12.2021

In termini di “business cessante” è possibile stimare un ammontare del turnover potenzialmente esposto ai Paesi coinvolti nel conflitto contenuto entro i 513 milioni di euro, pari a circa lo 0,2% del turnover del mercato italiano del factoring nel 2021. Queste valutazioni possono essere considerate come uno scenario fortemente conservativo (“worst case”).

Rispetto agli impatti diretti sul business, quindi, destano maggiore preoccupazione quelli connessi a potenziali “contagi” lungo la catena del valore e quelli di natura “sistemica” in conseguenza agli shock macroeconomici generati dal conflitto.

In questa prospettiva, si possono menzionare le difficoltà che già oggi le filiere stanno vivendo (in particolare in alcuni settori fortemente dipendenti dall’importazione di materie prime dai Paesi in conflitto) in termini di rilocazione della produzione, sostituzione dei fornitori ora inaccessibili e gestione delle carenze di magazzino.

In termini ancor più generali, sono ancora incerti gli impatti sistemici connessi a uno scenario di generalizzato aumento dei prezzi, in particolare delle materie prime e dell’energia, e alla capacità delle piccole e medie imprese di assorbire tali shock di prezzo. Crescono le preoccupazioni per uno scenario stagflattivo o addirittura di recessione nei prossimi mesi.

Questi ultimi effetti risultano più sfuggenti e complicati da misurare. Dal rallentamento dell’attività economica generale possono derivare impatti anche per il settore del factoring: l’Associazione sta monitorando l’evolversi della situazione al fine di determinare i futuri scenari di sviluppo per l’industria italiana del factoring, che comunque allo stato attuale delle cose restano positivi.