Nuovi aspetti della debancarizzazione dell’economia

Fra i molti elementi che contraddistinguono l’evoluzione in atto nei sistemi bancari vi è quello cosiddetto di debancarizzazione dell’economia. In sostanza il peso relativo dell’attività bancaria si è ridotto imponendo alle banche importanti azioni di riorganizzazione interna e, più in generale, dell’intero loro modello di business

Fino a poco tempo fa la debancarizzazione è stata sostanzialmente subita dalle banche, le quali sono state oggetto di una concorrenza sempre più spietata in tutti e tre i settori più importanti del loro business.

Il primo è stato quello della raccolta di mezzi finanziari fra il pubblico, oggetto di un attacco ai tradizionali depositi da parte di prodotti con caratteristiche simili ma più remunerativi per i clienti, specie in presenza di tassi di interesse molto bassi o addirittura pari a zero. Nonostante il maggior rischio almeno teorico dei prodotti offerti da intermediari finanziari non bancari, la loro attrattività è stata forte e il loro successo indiscusso. Buona parte di essi è stata finanziata con i mezzi derivanti dalla riduzione o dalla chiusura dei conti di deposito. Anche l’emissione di titoli da parte dello Stato, per i quali il rischio non è almeno per il momento determinante, ha svolto una concorrenza accanita e quei titoli sono stati sottoscritti anch’essi in gran parte con la finanza prodotta dal disinvestimento dei depositi bancari.

Il secondo elemento critico è stata la concessione del credito all’economia. L’importo totale dei crediti in essere si è infatti ridotto specie per la crescente avversione al rischio manifestata dalle banche, che avevano dovuto sopportare costi molto forti per le insolvenze registrate qualche anno fa. Anche qui gli intermediari finanziari non bancari – comprese le società di factoring – hanno rimpiazzato le banche e, tutto sommato, lo sviluppo delle imprese non è stato penalizzato. Il contributo del mercato mobiliare ha agito nello stesso senso con i medesimi risultati.

Rimane il terzo elemento, quello delle attività di intermediazione di varia natura non remunerate da interessi, bensì da commissioni, il cui peso in verità è salito testimoniando un diverso aspetto della variazione del modello di business delle banche in corso non da ieri.

Aspetti clamorosi della debancarizzazione del paese sono stati la riduzione degli sportelli, la crescita dei comuni nei quali essi non esistono più, la riduzione massiccia del personale e, seppur con notevoli eccezioni, anche la concentrazione che ha colpito soprattutto la concessione dei crediti.

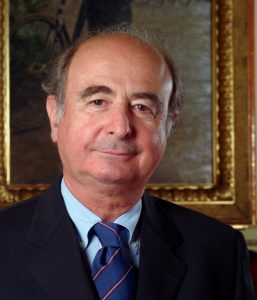

Ultimamente la debancarizzazione ha presentato un aspetto nuovo, cioè la chiusura o la mancata apertura di conti di una parte sempre più consistente della clientela attuale o potenziale. Quest’ultimo aspetto in verità peraltro pare che non abbia ancora interessato direttamente il nostro paese, mentre ha già coinvolto massicciamente il mercato britannico, dove è stato reso di pubblico dominio da Nigel Farage, noto conduttore televisivo ex politico forte sostenitore della Brexit. Senza un motivo apparentemente valido egli di punto in bianco si è visto chiudere il conto che aveva presso la Coutts Bank. Questo primo caso di debancarizzazione decisa spontaneamente da una banca è stato seguito da numerosi altri in larga parte del sistema bancario. Sembra che nel complesso delle otto maggiori banche del Regno Unito – secondo il Financial Times – siano stati chiusi in pochissimo tempo i conti di 140.000 piccole e medie imprese, pari al 3% del numero totale di quelle clienti. Non stupisce costatare che il 44% dei ricorsi effettuati recentemente dalle PMI all’ombudsman abbia riguardato proprio la forzata chiusura dei loro conti.

Le motivazioni di tale chiusura sono generalmente rappresentate dall’esigenza di ridurre i danni connessi ai rischi che sui conti della clientela possono essere causati da guerre, da tensioni geopolitiche, dagli inefficienti controlli sull’immigrazione, dai timori di coinvolgimento con il commercio della droga e delle armi, dal terrorismo e dal contrabbando. Non si dimentichi che annualmente il riciclaggio del denaro sporco a livello mondiale pare superi i 3 trilioni di dollari. Vi sono peraltro anche altri motivi di natura assai diversa come la scarsa o nulla redditività di molti dei conti che sono stati chiusi.

Sta di fatto che il debanking con queste caratteristiche ha già interessato anche gli Stati Uniti d’America, dove sono state razionate anche moltissime organizzazioni non profit, giudicate pericolose almeno a livello potenziale. In quel paese, del resto, per contrastare la maggior attenzione delle banche ai temi ESG , che produce fatalmente effetti negativi sui crediti bancari e quindi sullo sviluppo economico, in alcuni Stati, come la Florida, sono state varate norme che penalizzano le banche che si comportano in questo modo. Per evitare tali penalizzazioni le valutazioni per il rinnovo o la concessione di nuovi crediti devono quindi essere limitate a considerazioni riguardanti la struttura del portafoglio crediti della banca finanziatrice e la situazione economica, finanziarie e patrimoniale della sua clientela attuale e potenziale.

La situazione non è quindi particolarmente brillante e, sebbene diversa da un caso all’altro, pone degli interrogativi di fondo sulla responsabilità sociale e pubblica delle banche e sui diritti anche finanziari degli operatori economici nazionali. È certo che, se le cose continuassero come negli ultimi tempi, anche per questi motivi il modello di attività bancaria tradizionale subirà l’ennesima pressione che non è detto possa facilmente essere digerita e governata neppure dalle stesse banche che hanno contribuito a porla in essere.