Il factoring: un partner strategico per le PMI

Secondo l’ultima edizione dell’Indagine sulla domanda di factoring (2023) le imprese italiane apprezzano molto il factoring: in particolare, le PMI vi ricorrono sempre più sovente per ottenere supporto finanziario, protezione dalle perdite su crediti e una gestione professionale del credito commerciale

Assifact, in collaborazione con KPMG, ha pubblicato a marzo 2023 la terza edizione dell’Indagine sulla domanda di factoring e invoice fintech.

L’indagine ha coinvolto un significativo campione di imprese sull’intero territorio nazionale, diversificato per settore e dimensioni, rilevandone le opinioni sui seguenti profili:

- Esigenze e fabbisogni di supporto al capitale circolante

- Percezioni delle imprese riguardo all’utilità e alle caratteristiche del factoring

- Relazioni impresa-società di factoring e modalità di utilizzo dello strumento

- Grado di soddisfazione e principali elementi di soddisfazione e insoddisfazione

- Le funzioni del factoring dal punto di vista finanziario

- Effetti percepiti sugli equilibri gestionali dall’utilizzo del factoring

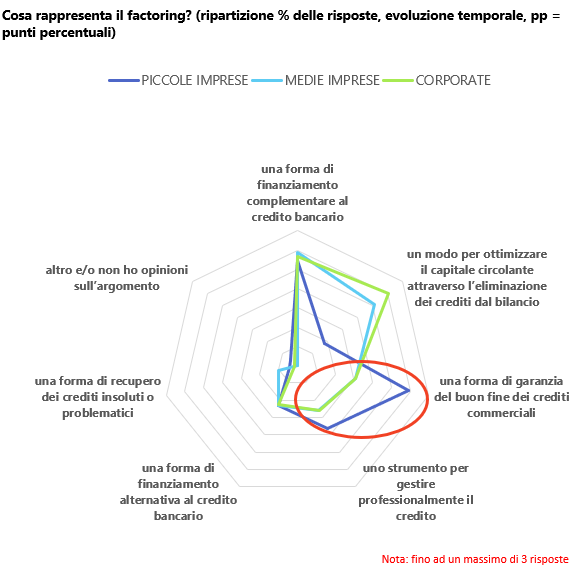

In linea generale, le risposte fornite dal campione di imprese al questionario riportano una significativa coerenza tra i bisogni espressi e l’offerta di factoring. Infatti, alcune caratteristiche del mercato del factoring italiano, ormai consolidate negli ultimi anni secondo le statistiche di Assifact, come la maggiore incidenza dei volumi di pro soluto rispetto al pro solvendo, sono espressione della risposta fornita dal factoring all’esigenza di garanzia di incasso e ottimizzazione del capitale circolante, così come l’aumento della quota anticipata del montecrediti registrato negli ultimi anni riflette l’esigenza di aumentare la liquidità aziendale.

Le imprese di più piccole dimensioni manifestano, attraverso il questionario, una maggiore sensibilità al rischio commerciale rispetto alle imprese corporate, che le spinge a perseguire una migliore gestione del rischio di insoluti attraverso il factoring.

Fonte: Assifact e KPMG, La domanda di factoring e invoice fintech, 2023

Fonte: Assifact e KPMG, La domanda di factoring e invoice fintech, 2023

Le società di factoring, forti di un ineguagliabile patrimonio informativo acquisito in merito al profilo comportamentale dei debitori e delle proprie strutture tecnologiche e professionali, possono essere una risposta a questa domanda e supportare la piccola impresa cedente nella collection dei crediti (gestione incassi), nell’assunzione del rischio (pro soluto); e nella valutazione preventiva dei potenziali nuovi clienti.

Il factor quindi può risultare un partner capace di indirizzare e sostenere la crescita di impresa, in special modo per le piccole imprese, in un territorio a rischio mitigato e aiutarla a cogliere le opportunità di mercato, sia a livello nazionale sia internazionale.

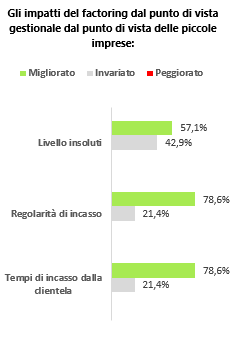

Le imprese di piccole dimensioni percepiscono con maggiore evidenza i benefici della gestione del factor in termini di contenimento degli insoluti, regolarità e tempestività dei pagamenti.

Fonte: Assifact, Approfondimento “Il factoring per la piccola e media impresa”

Fonte: Assifact, Approfondimento “Il factoring per la piccola e media impresa”

Inoltre, appare meritevole di interesse l’evidenza che il 64% delle piccole imprese abbia sottolineato il ruolo determinante del factoring nel consentire la riduzione delle attività connesse alla gestione del credito commerciale da parte dell’impresa, che consegue così una effettiva sostituzione dei costi fissi con i costi variabili del rapporto di factoring. Quindi, le imprese di più piccole dimensioni trovano nel factoring una risposta efficace, efficiente e professionale alle problematiche connesse alla gestione e all’incasso dei crediti commerciali, consentendo di affidare la gestione del credito a un operatore professionale e al tempo stesso riducendo l’attività interna gestoria e allocando le risorse su attività aziendali a più alto valore aggiunto.

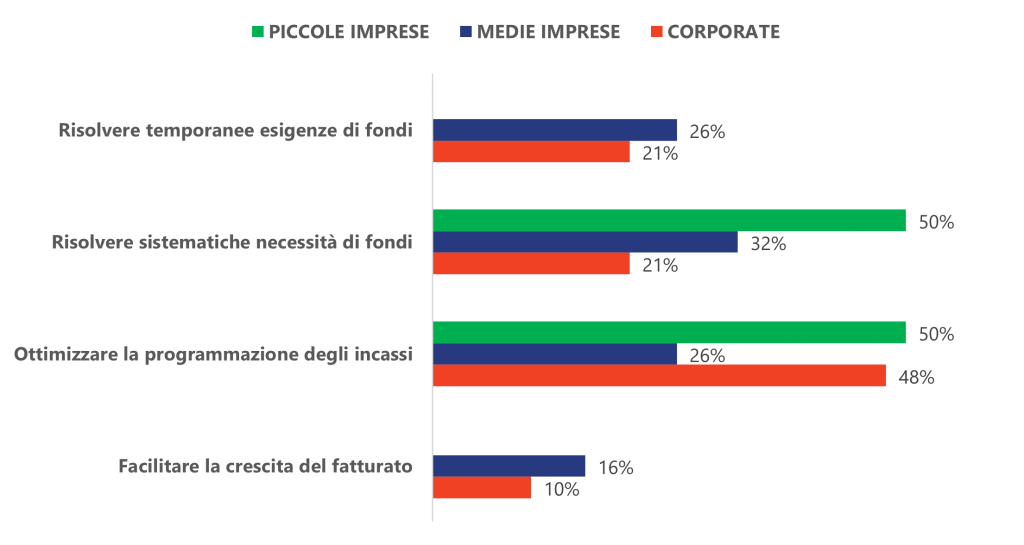

Dal punto di vista finanziario, la funzione principale del factoring per le piccole e medie imprese è quella di risolvere esigenze di fondi di natura strutturale e persistente al pari della necessità di ottimizzare la programmazione degli incassi.

Fonte: Assifact e KPMG, La domanda di factoring e invoice fintech, 2023

Fonte: Assifact e KPMG, La domanda di factoring e invoice fintech, 2023

Oltre il 90% delle piccole e medie imprese utilizza i fondi derivanti dallo smobilizzo dei crediti tramite il factoring per rimborsare i debiti a breve termine (ad esempio verso banche e/o fornitori) e per far fronte nel quotidiano alle uscite correnti (stipendi, utenze, ecc.).

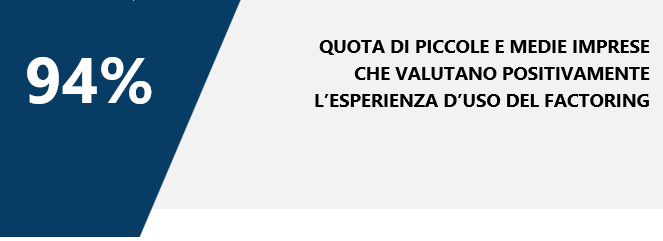

In termini di user experience e customer satisfaction la quota delle piccole e medie imprese che valuta positivamente l’esperienza di utilizzo del factoring risulta molto elevata, pari al 94%, e supera anche il giudizio complessivo del campione di imprese rispondenti all’indagine (87%).

Fonte: Assifact, Approfondimento “Il factoring per la piccola e media impresa”

Fonte: Assifact, Approfondimento “Il factoring per la piccola e media impresa”

L’elemento di maggiore soddisfazione nel ricorso al factoring, sia per le piccole e medie imprese sia per imprese di grandi dimensioni, risulta essere la velocità e sicurezza nei tempi di erogazione dei fondi da parte del factor, seguita dalla garanzia del buon fine dei crediti ceduti e dalla elevata professionalità nella gestione del credito.

Il processo di integrazione tecnologica fra il factor, il cedente e il debitore ceduto, ha ormai raggiunto un significativo livello di automazione nelle interfacce, riconosciuto anche nella soddisfazione espressa dalle imprese intervistate e riscontrando un migliore apprezzamento anche nel confronto con le piattaforme offerte da parte delle banche e da provider di finanza alternativa. Il grande sforzo per effettuare un cambiamento significativo in termini di digitalizzazione e sviluppo tecnologico da parte delle società di factoring ha permesso un migliore e più semplice accesso ai servizi di factoring da parte della clientela, agevolando in particolare quella di dimensione medio-piccola.

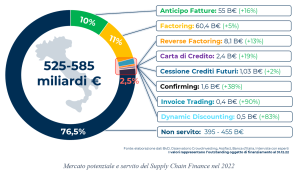

Infine, è interessante notare come nelle risposte all’indagine, fra le imprese che non hanno mai fatto ricorso al factoring, vi sia una quota rilevante (63%) nella categoria delle piccole e medie impresa, che esprime interesse per il servizio. Tale evidenza, analizzata insieme alla dichiarazione delle stesse imprese di non aver ricevuto offerte da parte dei factor, fa emergere l’esistenza di un segmento della domanda potenziale ancora da soddisfare nel comparto delle PMI, che potrebbe indurre nell’offerta opportune riflessioni, in particolare nel processo di trasformazione digitale, per riuscire ad intercettare questo lato della domanda ad oggi ancora inevasa.

Scarica il rapporto dell’indagine “La domanda di factoring e invoice fintech” (2023) con il QR code qui sotto:

Scarica l’approfondimento “Il factoring per la piccola e media impresa” con il QR code qui sotto: