Il mercato del Supply Chain Finance nel 2020 e le stime per il 2021

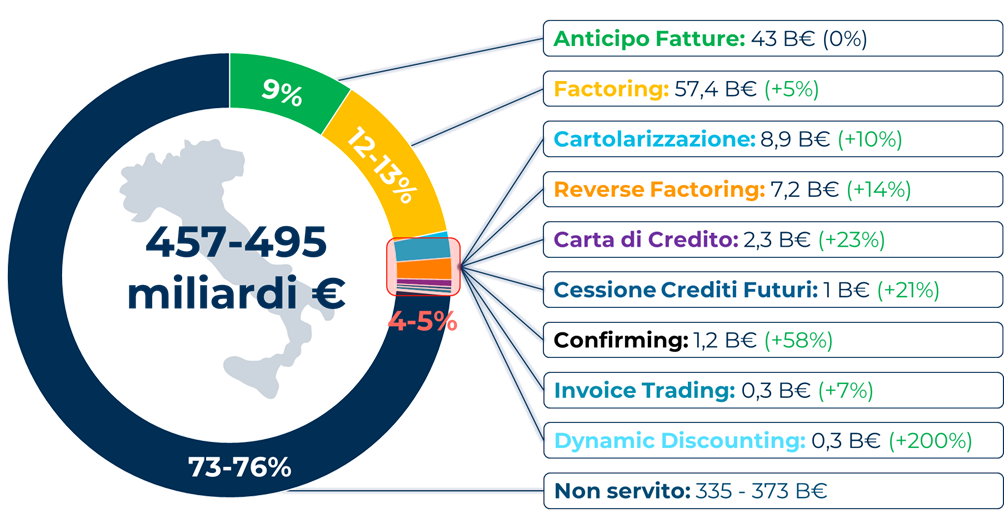

Il Supply Chain Finance ha sofferto nel 2020 un rallentamento rispecchiando lo scenario macroeconomico che ha caratterizzato l’annus horribilis. Nel 2021 le stime sul mercato potenziale narrano di un mercato che si riprende e che potrebbe registrare un valore potenziale tra i 457 e i 495 miliardi di euro. Tra il 2020 e il 2021, il Supply Chain Finance è stato fortemente impattato da diverse tendenze, tra le quali hanno avuto un ruolo cruciale la sostenibilità e le nuove direttive per una corretta contabilizzazione dei programmi di supplier financing

Il Supply Chain Finance ha sofferto nel 2020 un rallentamento rispecchiando lo scenario macroeconomico che ha caratterizzato l’annus horribilis. Il valore dei crediti commerciali nel 2020 è diminuito del 3,1%, facendo attestare il mercato potenziale del Supply Chain Finance a 424 miliardi di Euro. Se confrontiamo i dati appena citati con la decrescita del PIL nel 2020 (-8,9% secondo ISTAT*) ci accorgiamo che il mercato del Supply Chain Finance è decresciuto meno che proporzionalmente rispetto a questo indicatore.

I dati sul mercato servito ci descrivono una panoramica simile, con quasi tutte le soluzioni che hanno registrato una diminuzione significativa: l’anticipo fattura crolla con un -34%, il Factoring diminuisce del 6% e la Carta di Credito del 32%. Tuttavia, ci sono delle soluzioni che crescono rispetto al 2019: il Confirming registra un +7%, l’Invoice Trading un +23%, ma la soluzione che segnala la maggiore crescita è il Dynamic Discounting, con un +400% rispetto al 2019 (da sottolineare che il valore di partenza è molto inferiore rispetto a tutte le altre soluzioni).

Il mercato del Supply Chain Finance nel 2021: si ritorna a crescere

Le stime sul mercato potenziale narrano di un mercato che si riprende e che potrebbe registrare un valore potenziale tra i 457 e i 495 miliardi di euro. La tendenza in crescita si registra anche nei valori del mercato servito, con pressoché l’intero ventaglio delle soluzioni di Supply Chain Finance che torna a crescere.

Il Factoring cresce del +5%, recuperando quasi tutto ciò che si era perso con la crisi per il covid, ma le soluzioni che crescono di più sono il Confirming (+58%), il Dynamic Discounting (+200%) e la Carta di Credito (+23%).

È giusto sottolineare che rimane ancora una grande quota parte di mercato non servito, che si attesta tra il 73 e il 76% del mercato potenziale.

Figura 1: mercato potenziale e servito del Supply Chain Finance nel 2021

Figura 1: mercato potenziale e servito del Supply Chain Finance nel 2021

I Megatrend per il Supply Chain Finance: sostenibilità e trasparenza

Il Supply Chain Finance è stato fortemente impattato da diverse tendenze tra il 2020 e il 2021, tra le quali hanno avuto un ruolo cruciale la sostenibilità e le nuove direttive per una corretta contabilizzazione dei programmi di supplier financing.

Sostenibilità secondo due punti di vista: supporto ai fornitori e pratiche di sostenibilità ambientale e sociale

A seguito dei forti impatti generati dal Covid sulle filiere, le imprese hanno cercato di non riversare i problemi di liquidità sulla propria filiera, ma piuttosto di adottare nuovi strumenti per sostenerla. È così emersa l’importanza di sostenere anche gli attori più piccoli e deboli, per garantire la solidità e la stabilità dei flussi di fornitura. Non a caso, le soluzioni che sono cresciute sia nel 2020 che nel 2021 sono soluzioni strutturate e volte al sostentamento finanziario della catena di fornitura, come il Confirming e il Dynamic Discounting.

Inoltre, le soluzioni di Supply Chain Finance stanno evolvendo, integrando alcune pratiche di sostenibilità all’interno dei propri schemi. La spinta è arrivata dalla crescente richiesta del mercato verso programmi maggiormente sostenibili e che includessero i criteri ESG di sostenibilità ambientale, sociale e di governance.

Sulla base di queste logiche, la pratica di sostenibilità più comunemente integrata nei programmi di SCF è quella della valutazione delle prestazioni di sostenibilità dei fornitori coinvolti, con l’obiettivo di assegnare ad ognuno di loro un ESG score sulla base del quale l’impresa buyer può decidere di: i. utilizzarlo come una barriera all’entrata, ovvero se i fornitori non ottengono un buon ESG score non vengono ammessi al programma SCF; ii. utilizzarlo come elemento premiante, ovvero i fornitori accedono, all’interno del programma SCF, a condizioni di finanziamento più favorevoli quanto migliore è il loro ESG score.

Contabilizzazione delle soluzioni di SCF

Il caso Greensill, che ha sconvolto il panorama del Supply Chain Finance a marzo del 2021, è solo uno degli esempi di come una corretta contabilizzazione delle soluzioni di Supply Chain Finance si renda necessaria. Questo evento ha acuito le pressioni che lo IASB già riceveva da parte di analisti e revisori per delineare delle linee guida chiare e precise che rendessero maggiormente trasparenti le soluzioni di SCF.

Lo IASB ha quindi chiarito che una passività legata a un accordo di SCF deve essere classificata al di fuori della sezione commerciale solo se la natura, la funzione e l’ammontare differiscono da quelli di un tradizionale debito commerciale (es. sono presenti garanzie e/o i termini di pagamento differiscono significativamente). Inoltre, ha proposto nuovi requisiti di trasparenza, come la disclosure di informazioni qualitative e quantitative (es. termini e condizioni, l’ammontare delle passività legate a programmi di SCF) e informazioni sulla durata dei termini di pagamento sia per le passività legate alla soluzione che per quelle escluse.

Da una ricerca dell’Osservatorio Supply Chain Finance, risulta infatti che, analizzando il bilancio di 216 imprese quotate sull’indice azionario italiano FTSE MIB a giugno 2021, almeno 37 avevano attivo un programma di SCF. Di queste, solo 23 avevano pubblicato sul bilancio l’utilizzo delle soluzioni, fornendo però solo parzialmente le informazioni che lo IASB potrebbe richiedere con l’introduzione delle nuove linee guida. Infatti, 9 imprese dichiaravano il valore delle passività legate al SCF, e solo 4 pubblicavano l’ammontare dei tempi di pagamento legati alle passività.

Per approfondimenti sulla ricerca dell’Osservatorio Supply Chain Finance