La performance degli operatori specializzati nel 2020

La valutazione della performance degli operatori specializzati nel factoring – basata sui dati dell’Osservatorio Ossfin[1] di SDA Bocconi School of Management – può essere articolata su quattro livelli: 1. la redditività e la dinamica dei margini; 2. la gestione operativa e la produttività; 3. l’analisi della composizione dell’attivo e della qualità dei crediti; 4. l’analisi della composizione del passivo e delle politiche di funding

Il campione Ossfin 2021 si compone di 22 operatori specializzati nel factoring, di cui 6 captive e 16 open market. Per operatori captive si intendono le società appartenenti a gruppi industriali e commerciali che svolgono prevalentemente, anche se non esclusivamente, la propria attività all’interno del gruppo. Gli operatori open market sono invece, nella quasi totalità dei casi, società di emanazione bancaria o, al limite, società un tempo di emanazione bancaria e, in seguito, acquisite da gruppi non bancari, senza però l’obiettivo di trasformarle in società captive.

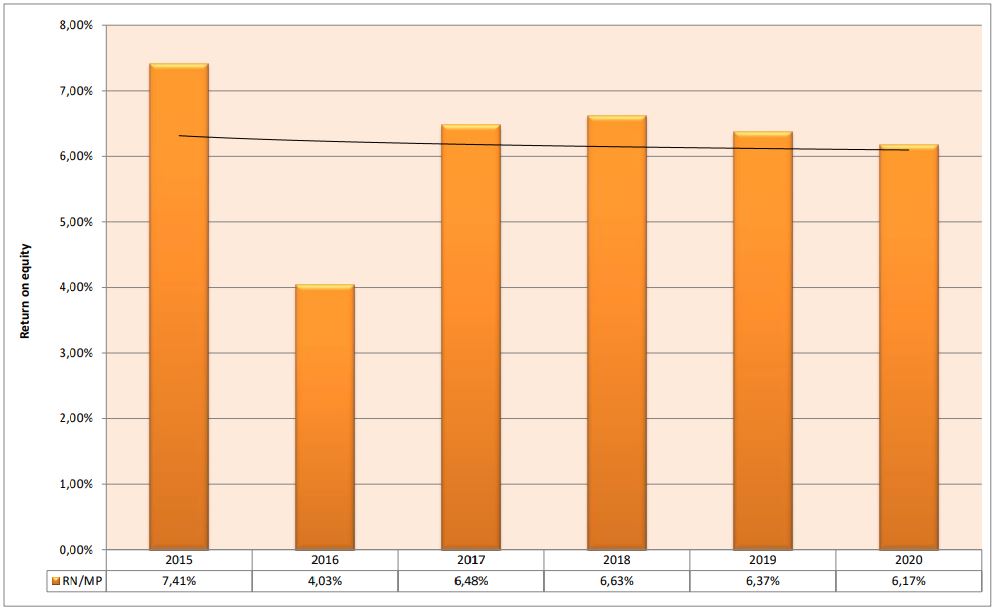

La redditività e la dinamica dei margini: nel 2020 la performance economica del complesso delle società di factoring è peggiorata rispetto all’esercizio precedente sia in termini di return on equity (ROE) sia in termini di return on assets (ROA). Lo spread fra tasso medio attivo e tasso medio passivo è in lieve riduzione rispetto all’esercizio precedente. La “gestione servizi” nel 2020 ha ridotto il proprio peso nella determinazione del complessivo margine di intermediazione, nonostante la l’aumento della componente pro soluto del turnover complessivo

Più nel dettaglio, i dati relativi al campione Ossfin 2021 evidenziano che la redditività media dei mezzi propri delle 22 società rientranti nel campione è stata, nel corso del 2020, pari al 6,17%,[2] scindibile in un ROE del 15,81% per le società captive, espressione di gruppi industriali e commerciali, e in un ROE del 3,89% per le società open market.

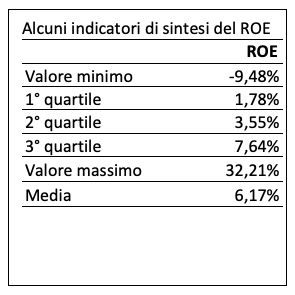

Le 11 società con la migliore performance economica hanno ottenuto una redditività dei mezzi propri superiore al 3,55%, come mostrato dal valore del 2°quartile. Le 6 società “top performer” hanno avuto una redditività del patrimonio compresa tra il 7,64% e il 32,21%. Delle 22 società comprese nel campione, quattro hanno rilevato una perdita netta e quindi un ROE negativo.

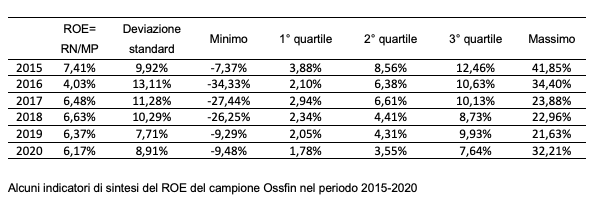

Un’analisi più approfondita della redditività del patrimonio viene presentata nella tabella a fianco e nella tabella sotto, dove sono riepilogati i principali indicatori statistici di sintesi del ROE delle società rientranti nel campione costante Ossfin.

Il valore massimo e minimo esprimono il ROE conseguito dalle società “top performer” e “bottom performer”, mentre i quartili – ancora una volta – riescono a fotografare il valore del ROE al di sopra del quale si è posizionato: il 75% delle società comprese nel campione con la migliore performance economica (1°quartile); il 50% delle società con la migliore performance economica (2°quartile); il 25% delle società con la più elevata redditività del patrimonio (3°quartile). A titolo esemplificativo, se una società nel 2020 ha realizzato un ROE dell’8%, essendo tale valore superiore al terzo quartile, essa ha la certezza di aver realizzato una performance economica, in termini di ROE, che la accomuna al miglior 25% delle società comprese nel campione.

L’analisi degli indicatori statistici di sintesi del ROE evidenzia come nel 2020 gli operatori specializzati compresi nel campione costante Ossfin abbiano rilevato una riduzione generalizzata del ROE, come confermato dall’andamento del valore del secondo quartile, che esprime la redditività del capitale proprio della società “mediana”. Nel 2020 si è manifestata una maggiore disomogeneità nella redditività del patrimonio dei diversi operatori specializzati, come rilevabile dall’aumento della deviazione standard.

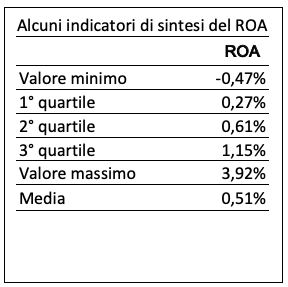

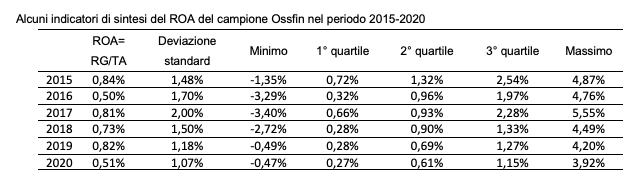

Ove si consideri, come misura della redditività, il ROA delle 22 società comprese nel campione Ossfin 2021 – inteso nell’accezione di rapporto fra risultato di gestione e totale dell’attivo – emerge una redditività media del capitale investito pari allo 0,51%, corrispondente ad un ROA dell’1,69% per le società captive e ad un ROA dello 0,33% per le società open market.

Delle 22 società considerate, quattro hanno avuto un risultato di gestione negativo e, quindi, un ROA negativo. Le 11 società con il miglior rapporto fra risultato di gestione e totale attivo hanno ottenuto un ROA superiore allo 0,61%, come evidenziato dal valore del 2°quartile. Le 6 società con la migliore performance hanno ottenuto una redditività del capitale investito compresa fra l’1,15% e il 3,92%.

Gli stessi indicatori statistici di sintesi calcolati per il ROE sono stati determinati per il ROA e sono presentati nella tabella successiva. Dal loro esame emerge, anche in questo caso, come nel 2020, si sia manifestata una generalizzata riduzione della redditività dell’attivo, come testimoniato dai diversi indicatori di sintesi.

La gestione operativa e la produttività: Nel corso del 2020 la gestione operativa ha evidenziato risultati peggiori in termini di efficienza e di produttività rispetto agli esercizi precedenti. Il rapporto fra turnover e costi operativi ha mostrato nel 2020 un valore in riduzione rispetto al 2019. Contestualmente, l’incidenza dei costi operativi sul margine di intermediazione si è fortemente espansa rispetto all’esercizio precedente, raggiungendo il punto di massimo dal 2015 e denotando una parziale inefficacia delle azioni di contenimento dei costi e di miglioramento dell’efficienza operativa. Sotto il profilo della produttività, il valore del turnover per addetto si è fortemente contratto rispetto all’esercizio precedente, attestandosi, in termini nominali, a circa 54,5 milioni di euro. Il numero medio dei dipendenti, ottenuto dividendo il totale dei dipendenti delle società comprese nel campione costante per il numero di società, è pari a 139.

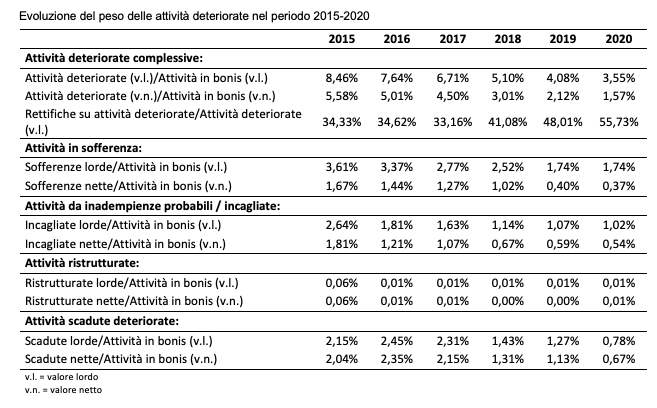

La composizione dell’attivo e la qualità dei crediti: la struttura degli impieghi sembra ormai caratterizzata da una relativa stabilità nella sua composizione e nella conseguente ripartizione dell’attivo totale fra totale anticipi factoring, altre attività fruttifere e attività non fruttifere. La qualità del portafoglio crediti è migliorata in termini di rapporto fra attività deteriorate e attività in bonis. Le attività deteriorate incidono, rispettivamente, alla fine del 2020 per il 3,55% e per l’1,57% delle attività in bonis al lordo e al netto delle rettifiche. Le sofferenze rappresentano alla fine del 2020 l’1,74% delle attività in bonis, se misurate come valore al lordo delle rettifiche, e lo 0,37% delle attività in bonis, se misurate in termini di valore al netto delle rettifiche. Anche l’incidenza delle inadempienze probabili e delle attività scadute deteriorate si è ridotta nel corso del 2020.

Le politiche di finanziamento: la struttura finanziaria del complesso delle società di factoring si è mantenuta pressoché invariata rispetto all’esercizio precedente, pur permanendo molto diverso il grado di sfruttamento della leva finanziaria all’interno dei due peer group, rappresentati dalle società open market e dalle società captive. Dal campione costante Ossfin emerge infatti un grado di utilizzo della leva finanziaria particolarmente limitato per le società captive e nettamente più elevato per le società open market.

[1] Ossfin è un servizio di analisi di bilancio e valutazione della performance degli intermediari finanziari operanti nei comparti del leasing, del factoring e del credito al consumo, predisposto dalla “Claudio Dematté Research Division” di SDA Bocconi School of Management (http://www.sdabocconi.it/it/sito/osservatorio-sugli-intermediari-finanziari-specializzati-nel-leasing-factoring-credito-al-consumo).

[2] I campioni costanti Ossfin relativi agli operatori specializzati nel leasing e nel credito al consumo evidenziano nel 2020 una redditività del patrimonio, pari rispettivamente al -7,77% e al +12,39%.