L’intermediazione finanziaria non bancaria nella relazione della Banca d’Italia*

L’attività degli intermediari italiani nel 2020 è stata fortemente condizionata dalle conseguenze della pandemia. I finanziamenti erogati alle imprese da banche e società finanziarie sono aumentati. La domanda di prestiti è stata motivata principalmente dall’esigenza di finanziare il capitale circolante

L’attività degli intermediari italiani nel 2020 è stata fortemente condizionata dalle conseguenze della pandemia.

Le banche hanno soddisfatto l’aumento della domanda di finanziamenti da parte delle imprese, alimentata dal fabbisogno di liquidità che ha fatto seguito alla sospensione delle attività produttive e dalla propensione ad accumulare riserve precauzionali. La disponibilità di credito è stata favorita dalla possibilità di avvalersi di garanzie pubbliche sui prestiti e dall’ampio ricorso al rifinanziamento presso l’Eurosistema.

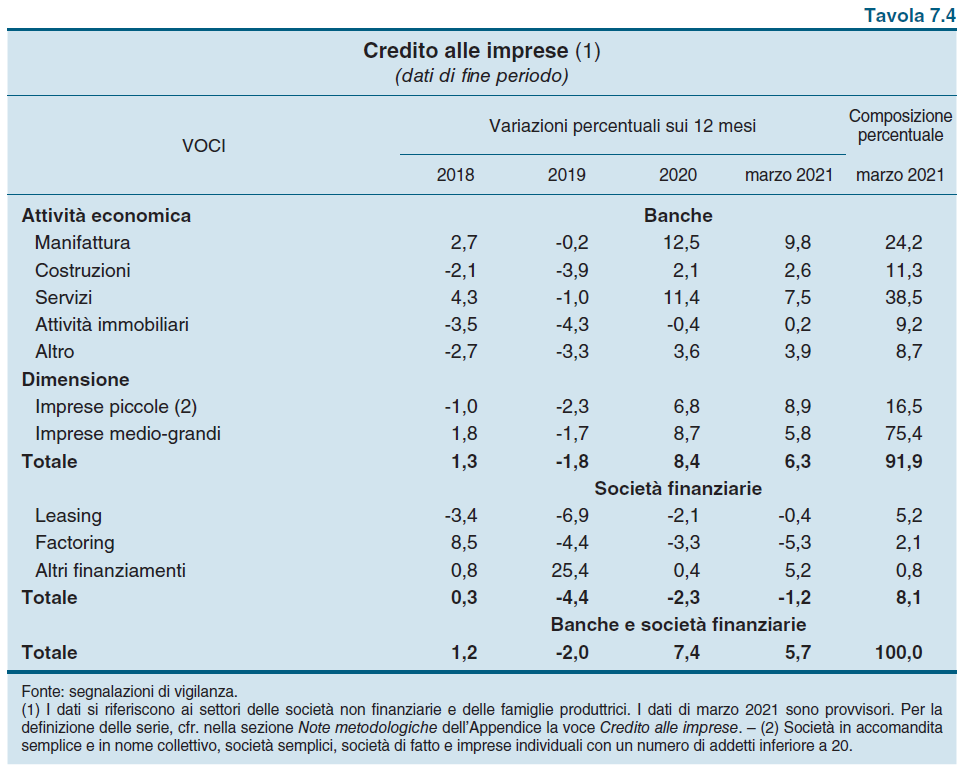

Nel 2020 i finanziamenti erogati alle imprese (incluse le famiglie produttrici) da banche e società finanziarie sono aumentati del 7,4% su base annua; l’incremento è proseguito nei mesi più recenti (5,7% nel marzo 2021). La crescita è stata più alta della media per le aziende di maggiore dimensione e per quelle della manifattura e dei servizi.

La domanda di prestiti, elevata nel corso di tutto l’anno, è stata motivata principalmente dall’esigenza di finanziare il capitale circolante.

La dinamica del credito è stata sostenuta dagli interventi pubblici varati a sostegno delle condizioni finanziarie del sistema produttivo; ai prestiti garantiti hanno fatto ricorso in misura prevalente le imprese finanziariamente più solide e, come per le moratorie, quelle operanti nei settori più colpiti dalla crisi pandemica.

La crisi pandemica ha accelerato la richiesta di servizi finanziari ad alto contenuto tecnologico. Nello scorso anno la quota di prestiti sottoscritti interamente online dalle imprese del campione Invind è più che raddoppiata, pur rimanendo ancora contenuta (4%); le società che dichiarano di avere ottenuto credito attraverso canali digitali si sono rivolte prevalentemente a intermediari tradizionali. Il ricorso a canali di finanziamento innovativi ha continuato a crescere a ritmi sostenuti, pur restando limitato in termini di volumi intermediati.

Sulla base dei dati del Politecnico di Milano, il valore delle fatture commerciali cedute attraverso portali digitali (invoice trading) ha superato un miliardo nei dodici mesi terminanti a giugno del 2020, con un aumento del 23% rispetto all’anno precedente; la concessione di prestiti diretti da parte di fondi specializzati (direct lending) è in espansione.

Per gli intermediari, il miglioramento dell’adeguatezza patrimoniale è stato significativo; vi hanno contribuito le garanzie pubbliche sui prestiti e le raccomandazioni delle autorità di vigilanza di limitare la distribuzione dei dividendi. Il divario tra il livello patrimoniale dei gruppi significativi italiani e quello medio delle altre banche del Meccanismo di vigilanza unico (Single Supervisory Mechanism, SSM) si è pressoché annullato. Il rafforzamento patrimoniale consente agli intermediari italiani di affrontare il probabile deterioramento della qualità del credito da una posizione di maggiore solidità.

La pandemia non ha rallentato i piani di dismissione delle esposizioni deteriorate, di cui è proseguita la diminuzione. Il flusso di nuovi crediti deteriorati si è ridotto nell’anno, nonostante la contrazione dell’attività economica, ma ha registrato una moderata crescita dall’ultimo trimestre del 2020; le banche hanno aumentato in modo marcato la quota di finanziamenti in bonis per i quali si è osservato un incremento del rischio di credito.

La crescita delle perdite attese ha comportato un deciso aumento delle rettifiche di valore sui crediti, che ha inciso sulla redditività.

La struttura dell’intermediazione finanziaria

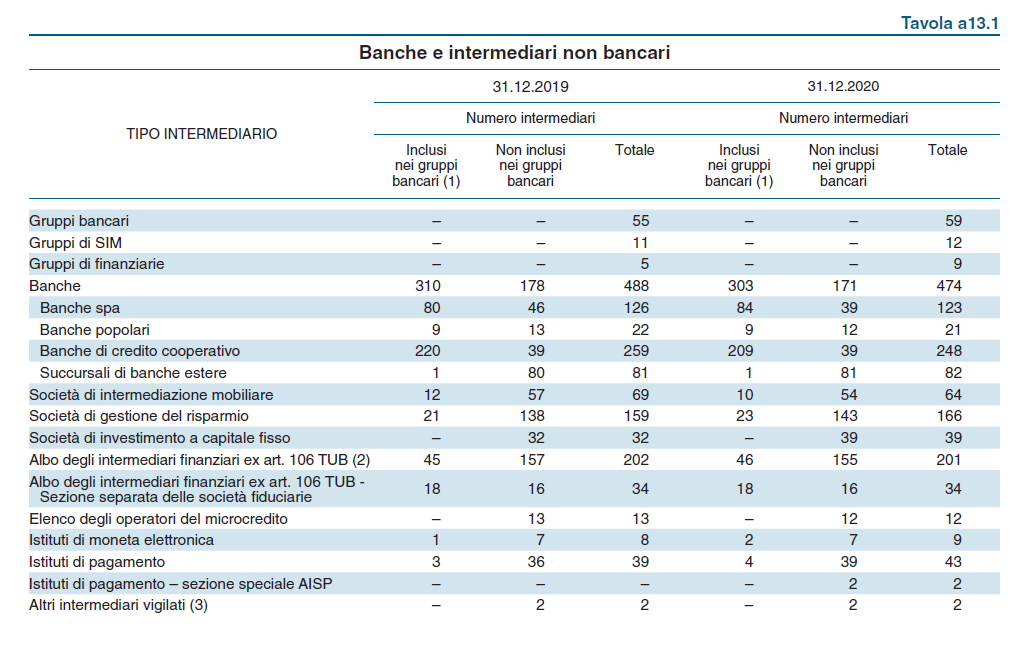

Alla fine del 2020 il sistema bancario italiano era composto da 59 gruppi, 90 banche individuali − di cui 39 banche di credito cooperativo (BCC) e 39 società per azioni − e 81 succursali di banche estere. I gruppi classificati come significativi nell’ambito dell’SSM erano 11, uno in meno rispetto al 2019, a seguito della fusione del gruppo UBI con Intesa Sanpaolo. Alle banche significative era riconducibile circa l’80% delle attività complessive del sistema.

Il numero dei dipendenti è diminuito del 2,3%, quello degli sportelli del 3,2, proseguendo una tendenza in atto dal 2008.

La quasi totalità degli intermediari di maggiore dimensione e un terzo di quelli più piccoli hanno pianificato o intrapreso progetti per l’innovazione tecnologica applicata all’offerta di servizi finanziari (FinTech). I principali ambiti di interesse sono quelli del miglioramento dei servizi offerti alla clientela e dello sfruttamento delle informazioni per il perfezionamento delle strategie commerciali.

Circa un terzo degli intermediari ha ampliato i piani di investimento rispetto a quanto programmato all’inizio dello scorso anno, anche per affrontare meglio le esigenze create dall’emergenza sanitaria.

Alla fine del 2020 erano iscritti nei relativi albi 166 società di gestione del risparmio (SGR), 39 società di investimento a capitale fisso (Sicaf), 64 società di intermediazione mobiliare (SIM), 12 gruppi di SIM, 201 intermediari finanziari, 45 IP, 9 Imel. Erano inoltre censiti 12 operatori del microcredito, 34 società fiduciarie, 575 operatori professionali in oro e 274 confidi minori.

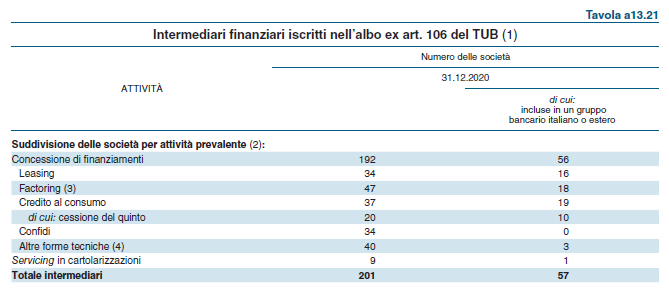

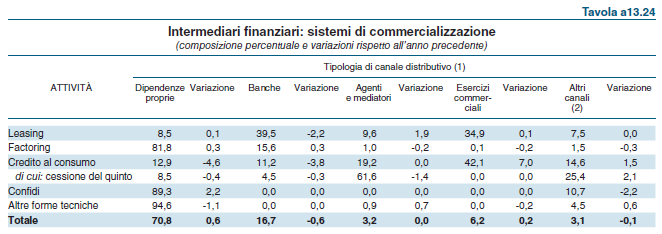

Gli intermediari finanziari sono attivi soprattutto nei servizi di finanziamento a famiglie e imprese (factoring, leasing, erogazione di garanzie, credito al consumo, prestito su pegno), nell’acquisto e nella gestione di crediti deteriorati (bad finance) e nelle cartolarizzazioni (servicers).

Nel 2020 sono stati autorizzati 6 intermediari e ne sono stati cancellati 8. A 2 di questi ultimi è stata revocata l’autorizzazione in conseguenza di gravi irregolarità e violazioni, uno ha rinunciato all’autorizzazione e 5 sono stati oggetto di operazioni di incorporazione.

Impieghi, redditività, rischi e patrimonio

I prestiti delle banche italiane sono aumentati del 4,1%, il valore più elevato dallo scoppio della crisi finanziaria globale del 2008. L’accelerazione del credito è iniziata in marzo, con la sospensione delle attività produttive per contrastare la diffusione dell’epidemia.

La crisi economica ha avuto effetti differenziati sulle dinamiche del credito ai principali settori: la minore crescita dei prestiti alle famiglie è stata più che compensata dall’accelerazione dei finanziamenti alle imprese (8,4%, rispetto al calo dell’1,8 nel 2019), la cui quota sul totale dei prestiti bancari è salita dal 45,6 al 46,9%.

L’espansione dei finanziamenti alle imprese, soprattutto per quelle di piccola e media dimensione, è stata sostenuta dai programmi di garanzie pubbliche sui prestiti varati dal Governo in risposta all’emergenza pandemica.

Nonostante la forte contrazione dell’attività economica, nel 2020 il flusso di nuovi prestiti deteriorati in rapporto al totale dei crediti si è leggermente ridotto rispetto al 2019, all’1,1%. L’andamento è stato notevolmente influenzato dalle moratorie, dalle misure di sostegno ai redditi di famiglie e imprese e dalla flessibilità concessa nella classificazione dei finanziamenti a seguito della pandemia. La consistenza dei crediti deteriorati nei bilanci bancari è diminuita in confronto alla fine del 2019, sia per il valore contenuto dei flussi in ingresso sia per le cessioni, che sono proseguite senza risentire della pandemia; nel corso del 2020 le banche ne hanno ceduti 33 miliardi, più di quanto preventivato all’inizio dell’anno.

Nell’anno la redditività delle banche italiane è sensibilmente diminuita; il rendimento annualizzato del capitale e delle riserve (ROE), al netto delle componenti straordinarie, si è ridotto dal 5,0 all’1,9%. L’aumento delle rettifiche di valore sui crediti (33%), che ha riflesso l’incremento delle perdite attese, spiega circa i due terzi della riduzione del ROE.

Alla fine di dicembre il capitale di migliore qualità (CET1) delle banche italiane era pari al 15,5% delle attività ponderate per il rischio (RWA), 150 punti base in più rispetto alla fine del 2019. Il rafforzamento patrimoniale è stato il più rilevante dal 2007, dopo quello del 2017 e consente alle banche di affrontare da una posizione di maggiore solidità le conseguenze della crisi pandemica sulla qualità del credito che si manifesteranno verosimilmente nei prossimi mesi.

Nel 2020 gli impieghi degli intermediari creditizi non bancari specializzati nella cessione del quinto dello stipendio o della pensione sono aumentati del 17%, a 8 miliardi, mentre quelli degli intermediari specializzati nei restanti prestiti ai consumatori sono diminuiti del 2%, a 27 miliardi. Gli impieghi delle società di leasing e di factoring sono diminuiti del 5%, a 80 miliardi, in linea con l’anno precedente.

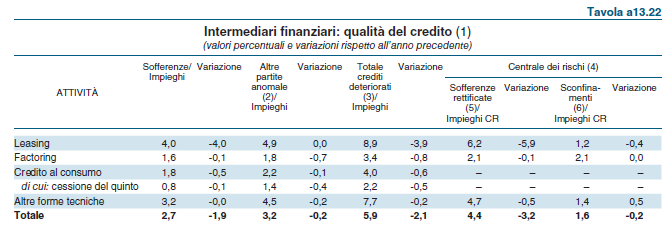

Le moratorie e le misure di sostegno ai redditi delle famiglie e all’attività di impresa hanno attenuato gli effetti della pandemia sulla qualità del credito.

L’incidenza dei finanziamenti deteriorati sul totale di quelli concessi dal complesso degli intermediari creditizi non bancari è scesa di 2,1 punti percentuali, al 5,9%, al lordo delle rettifiche di valore. La ponderazione più contenuta di cui beneficiano i prestiti con garanzie pubbliche ha permesso, come per le banche, la riduzione degli RWA e ha favorito il rafforzamento patrimoniale. Il rapporto tra fondi propri e attività ponderate per il rischio è aumentato di 2 punti percentuali, al 15,5%.

L’ammontare delle garanzie rilasciate dai confidi iscritti nell’albo unico è cresciuto del 9,7%, a 7,7 miliardi, anche per effetto dei programmi di garanzie pubbliche varati dal Governo in risposta alla pandemia. Le posizioni deteriorate complessive sul totale delle garanzie rilasciate sono state pari al 24,5% (dal 29,6 nel 2019). Il rapporto tra fondi propri e attività ponderate per il rischio è rimasto su livelli elevati, al 29,5%.

I controlli sugli intermediari finanziari non bancari

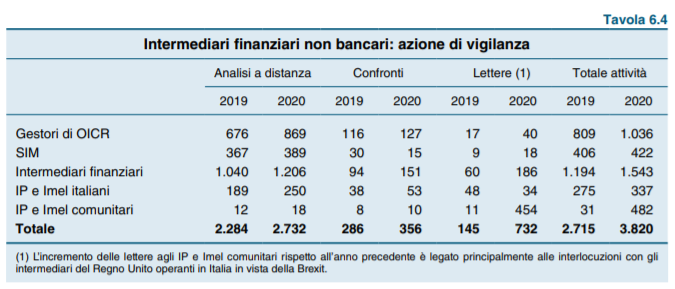

L’azione di supervisione è stata rafforzata per valutare gli impatti della pandemia sugli intermediari, nonché l’efficacia delle iniziative intraprese e dei presidi per la continuità aziendale. È emerso che il lavoro a distanza non ha inciso sulla continuità dei servizi alla clientela e sulla fornitura dei servizi offerti dai provider esterni.

Nel comparto dei pagamenti l’emergenza ha comportato riduzioni dei volumi e delle transazioni, soprattutto per i soggetti la cui attività è collegata ai settori più colpiti dalla crisi o che hanno sospeso l’operatività durante la pandemia. La diminuzione del turnover e quindi della redditività ha interessato anche gli intermediari che erogano crediti. Il rallentamento dell’attività giudiziaria ha inoltre inciso sulle attività di recupero degli operatori specializzati in cartolarizzazioni (servicers) e delle società specializzate nell’acquisto e nella gestione dei crediti deteriorati (bad finance).

La Banca d’Italia ha condotto rilevazioni per misurare gli impatti dell’emergenza sanitaria sulla liquidità e sull’andamento dei rimborsi dei fondi aperti, sull’adeguatezza dei sistemi di gestione dei rischi di liquidità dei fondi e sulla loro capacità di rispondere prontamente agli shock. Dalle verifiche è emerso un quadro di sostanziale adeguatezza, ma anche alcuni ambiti di miglioramento per i quali l’Istituto ha sollecitato interventi correttivi.

Nel ciclo SREP 2020 il 48% delle società (43 nel 2019) si è collocato in area sfavorevole. I giudizi negativi dipendono principalmente dalla contenuta redditività, in conseguenza di difficoltà di mercato, da carenze nella governance e nei controlli interni, oltre che nel presidio dei rischi operativi, soprattutto nel comparto dei servicers.

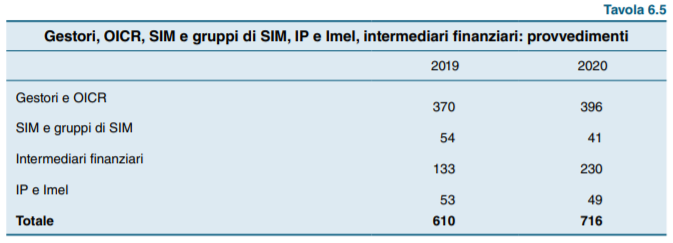

Nello svolgimento dell’attività di supervisione sugli intermediari non bancari, nel corso del 2020 sono stati adottati oltre 700 provvedimenti.

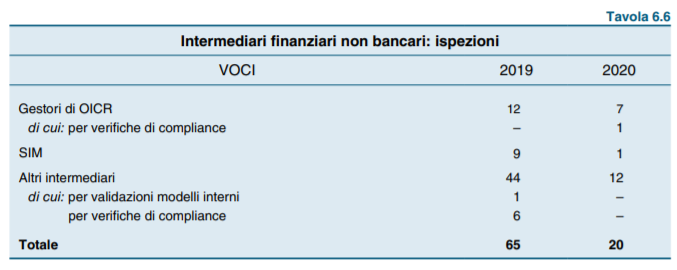

L’Istituto ha condotto 20 ispezioni su intermediari finanziari non bancari; di queste, 7 sono state svolte da personale delle Filiali presso SGR e altri intermediari di dimensione contenuta. Con riferimento agli altri soggetti vigilati − in prevalenza intermediari finanziari – sono emerse criticità nel sistema di governo e controllo, come pure nella gestione dei rischi operativi e di reputazione.

I controlli in materia di trasparenza e correttezza

La Banca d’Italia tutela i cittadini e le imprese che utilizzano strumenti e servizi bancari e finanziari. A tal fine si avvale di strumenti di vigilanza, canali di ascolto, servizi di arbitrato e iniziative per la crescita della cultura finanziaria del Paese.

Con la costituzione nel 2020 del Dipartimento Tutela della clientela ed educazione finanziaria queste attività sono state maggiormente integrate tra loro e potenziate.

Nell’attività di controllo sul comportamento degli intermediari in materia di tutela della clientela sono stati svolti 68 incontri con esponenti aziendali e inviate 158 lettere di intervento con le quali la Banca d’Italia ha richiesto ai soggetti vigilati di rimuovere le anomalie rilevate e di completare le azioni di rimedio avviate: l’attività ha coinvolto nel complesso 140 intermediari.

L’emergenza epidemiologica ha determinato una diminuzione del numero delle ispezioni in confronto al passato: gli accertamenti mirati alla verifica del rispetto della normativa di trasparenza hanno interessato 5 intermediari (6 nel 2019).

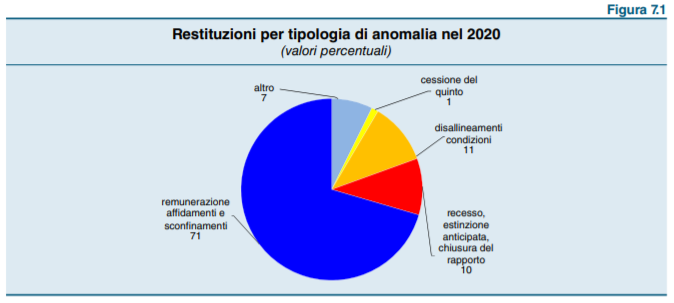

Le principali criticità riscontrate riguardano: (a) gli assetti organizzativi e procedurali degli intermediari, anche con riferimento alla gestione dei reclami; (b) il rispetto delle norme in materia di remunerazione degli affidamenti e degli sconfinamenti; (c) i disallineamenti tra le condizioni applicate e quelle pubblicizzate o contrattualizzate; (d) la gestione dei finanziamenti con cessione del quinto dello stipendio o della pensione; (e) le modifiche unilaterali delle condizioni contrattuali; (f) il trasferimento dei servizi di pagamento.

In prossimità dell’entrata in vigore della nuova definizione di credito deteriorato (default) prevista dall’art. 178 del regolamento UE/2013/5755, la Banca d’Italia ha invitato gli intermediari a rafforzare l’informativa e l’assistenza ai clienti, con l’obiettivo di favorire la comprensione dei possibili effetti; in questo ambito è stato richiesto agli intermediari di riservare particolare attenzione ai soggetti a maggiore rischio di classificazione in default, al fine di valutare soluzioni preventive.

I controlli in materia di contrasto al riciclaggio e al finanziamento del terrorismo

In merito ai controlli in materia di antiriciclaggio, nel 2020 sono state effettuate 45 convocazioni di esponenti aziendali e sono state inviate 162 lettere. Con l’entrata a regime delle disposizioni secondarie sull’organizzazione e i controlli, emanate nel 2019, la Banca d’Italia lo scorso anno si è avvalsa di una più ampia gamma di fonti informative: (a) l’esercizio di autovalutazione dell’esposizione ai rischi di riciclaggio e di finanziamento del terrorismo; (b) le relazioni della funzione antiriciclaggio o di altre funzioni di controllo interno (997); (c) le comunicazioni inviate dagli organi di controllo (5) e quelle provenienti dall’Autorità giudiziaria e dalle altre autorità competenti (50). Nell’anno sono stati condotti 7 accertamenti mirati riguardanti l’antiriciclaggio. Il rispetto degli obblighi previsti dalla disciplina di settore viene di norma valutato anche nel corso di controlli ispettivi ad ampio spettro.

La vigilanza sul FinTech e l’uso delle nuove tecnologie

L’innovazione tecnologica favorisce la creazione di nuovi servizi e modelli operativi che incidono sulla struttura del sistema finanziario, sulla natura e sull’entità dei rischi, sul rapporto tra intermediari e clienti

L’industria dei pagamenti attraversa una fase di consolidamento dalla quale emergono soggetti che operano su scala internazionale, talora con articolazioni frammentate e di difficile ricostruzione; le relazioni tra intermediari finanziari e operatori che utilizzano tecnologie digitali innovative (FinTech) si moltiplicano anche attraverso accordi di partenariato che danno luogo a ecosistemi finanziari complessi. Ne derivano rischi da analizzare e presidiare opportunamente. L’Istituto ha avviato approfondimenti sui rischi dell’open banking e dell’esternalizzazione di alcune importanti funzioni. Nei primi mesi del 2021 è stata inoltre avviata la terza indagine FinTech rivolta a un’ampia platea di intermediari. Alla luce del crescente coinvolgimento nelle criptoattività dei soggetti vigilati, la Banca d’Italia ha sensibilizzato gli intermediari all’adozione dei presidi necessari per minimizzare i rischi operativi, legali e reputazionali connessi con la distribuzione tramite terzi di prodotti non regolamentati; l’Istituto ha inoltre rimarcato la necessità di garantire il coinvolgimento delle funzioni di controllo nelle decisioni che riguardano l’operatività in criptoattività. In merito alla crescente vulnerabilità dei sistemi e delle procedure informatiche agli attacchi cibernetici malevoli, la Banca ha inoltre disposto ispezioni nei confronti di alcuni dei principali provider di servizi informatici, al fine di verificare la sussistenza di processi idonei a prevenire questi eventi.

* Estratto della Relazione annuale e della Relazione sulla gestione e sulle attività della Banca d’Italia, 31 maggio 2021